Repaso del Top 10 de empresas en el campo de la inteligencia artificial, valoraciones y beneficios

Las acciones de tecnología continúan cayendo en medio de preocupaciones de que la Reserva Federal esté tardando demasiado en recortar las tasas de interés, impulsadas por datos recientes de empleo que mostraron un aumento del desempleo. Sin embargo, algunos analistas creen que la última caída de las acciones de Inteligencia Artificial AI es parte de la rotación normal del mercado y brinda a los inversores una oportunidad de compra.

Este material fue escrito con el objetivo de presentar las mejores empresas de la industria de la Inteligencia Artificial. Los comerciantes de nuestra empresa (Masters Trade https://masters.trade/ ) consideran que el crecimiento de las empresas de inteligencia artificial es un sobrecalentamiento y una posible burbuja, aunque esta es sólo nuestra opinión y puede que sea errónea.

10. Corporación Intel (NASDAQ:INTC)

Número de inversores en fondos de cobertura: 77

Las acciones de Intel Corp (NASDAQ:INTC) han sufrido recientemente una carnicería tras los débiles resultados del segundo trimestre de la compañía y sus decepcionantes previsiones. Los resultados muestran que el auge de la inteligencia artificial del que todo el mundo habla no será barato. Intel Corp (NASDAQ:INTC) espera que su margen bruto del tercer trimestre disminuya hasta el 34,5% desde el 38,7% reportado en el segundo trimestre, una disminución significativa con respecto a las expectativas de la compañía del 43,5%.

Aunque Intel Corp (NASDAQ:INTC) suspendió su dividendo y anunció despidos masivos, su problema de inventario no se resolverá pronto. Intel tiene un suministro para 137 días de más de 11.200 millones de dólares. Esto está muy por encima del promedio de la industria de 90 días. Intel Corp (NASDAQ:INTC) tiene alrededor de 52 mil millones de dólares en deuda a largo plazo y los analistas creen que sus esfuerzos de reducción de costos, junto con iniciativas de inteligencia artificial, le impedirán abordar el problema en el corto plazo. S&P Global recientemente puso bajo vigilancia la calificación crediticia de la acción, diciendo:

"Si bien estas medidas de reducción de costos, incluidas reducciones significativas en el gasto de capital, pueden aliviar algunos desafíos de generación de flujo de efectivo a corto plazo, no está claro si estas medidas serán suficientes para mantener la competitividad del negocio y garantizar un crecimiento saludable".

En un informe posterior a los resultados, Raymond James dijo que se espera que los problemas de márgenes de Intel continúen hasta 2025. El auge de las PC con IA se ha convertido en un importante lastre para los márgenes, ya que los mayores costos iniciales de las obleas compensan las modestas primas promedio de los precios de venta.

Teniendo en cuenta estos factores, sería mejor para los inversores mirar otras acciones de IA y evitar Intel por ahora hasta que quede claro cómo Intel Corp (NASDAQ:INTC) abordará sus problemas subyacentes.

En su carta a los inversores del segundo trimestre de 2024, ClearBridge Large Cap Value Strategy declaró lo siguiente con respecto a Intel Corporation (NASDAQ:INTC):

“El crecimiento significativo del gasto en IA ha desplazado el gasto en otras verticales tecnológicas, como el software y la infraestructura empresarial tradicional. Esto también condujo a un mercado en el que los "ganadores de la IA" recibieron una fuerte expansión múltiple, mientras que los "perdedores" percibidos fueron severamente castigados. Un ejemplo de lo que se percibe como un perdedor en inteligencia artificial que se deja de lado temporalmente fue el principal crítico de Strategy para el trimestre, Intel Corp. (NASDAQ:INTC), cuyas acciones cayeron cuando estableció objetivos financieros para 2027 que quedaron por debajo de las expectativas de Wall Street y también señaló que la demanda de sus Los chips centrales de PC y servidores siguieron siendo débiles. Tenemos una visión contraria de Intel y no creemos que sea un perdedor en IA, sino que más bien vemos oportunidades infravaloradas a medida que las PC con IA ganen terreno en los próximos trimestres en las empresas donde Intel tiene una fortaleza. También creemos que la hoja de ruta tecnológica de la compañía permanece sin cambios, lo que creemos conducirá a la estabilización de la participación de mercado en sus mercados principales de PC y servidores. Ambos mercados siguen deprimidos, pero creemos que el envejecimiento de la infraestructura y el crecimiento continuo de las cargas de trabajo de TI conducirán a una recuperación cíclica en ambos mercados, lo que debería beneficiar a las acciones”.

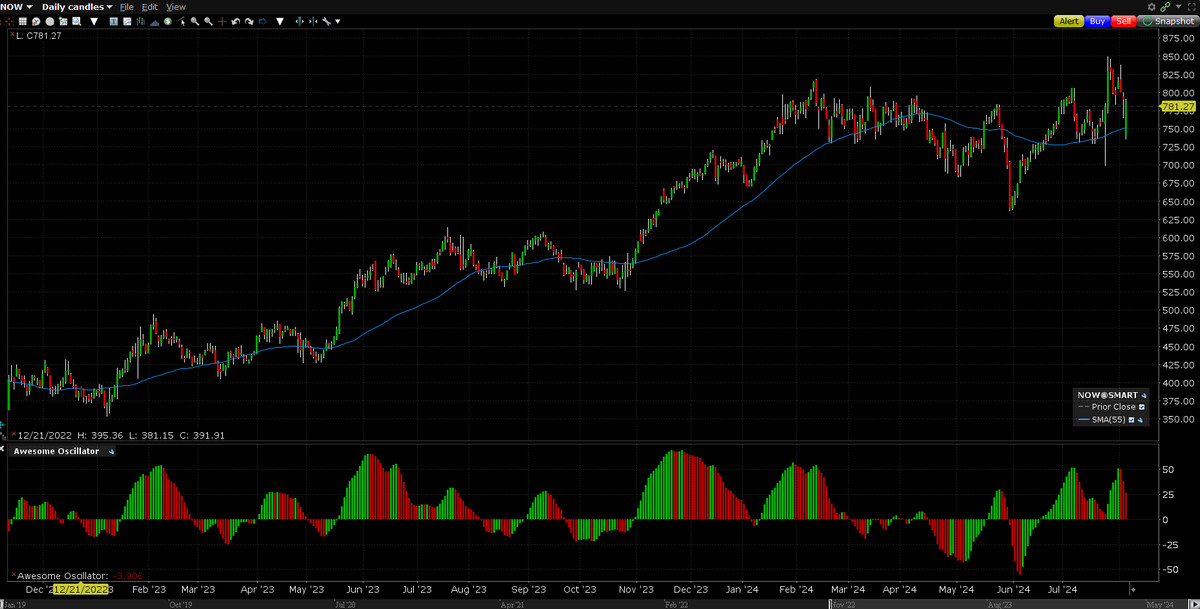

9. ServiceNow Inc (BOLSA DE NUEVA YORK: AHORA)

Número de inversores en fondos de cobertura: 90

Savita Subramanian, del Bank of America, dijo recientemente en su última nota que "los días de exageración de la IA han terminado", señalando a las grandes empresas de tecnología de IA que están gastando enormes cantidades de dinero. El analista dijo que la IA ha pasado del “cuéntame” al “muéstrame” y de ahora en adelante, las empresas que moneticen la IA liderarán el camino. El analista nombró a ServiceNow Inc (NYSE:NOW) como una de las empresas que ya ha comenzado a monetizar la inteligencia artificial.

ServiceNow Inc (NYSE:NOW) impresionó al mercado con sólidos resultados del segundo trimestre que resaltaron el potencial de la empresa en inteligencia artificial. Keith Weiss, de Morgan Stanley, mantuvo su calificación de sobreponderación de la acción y su precio objetivo de 900 dólares, diciendo que el impulso de la IA es real y está creciendo. ServiceNow Inc (NYSE:NOW) dijo que los ingresos anuales incrementales de los nuevos contratos Pro Plus, que incluyen capacidades de inteligencia artificial generativa, se duplicaron con respecto al trimestre anterior. La empresa celebró 11 nuevos contratos por valor de más de 1 millón de dólares cada uno. Los analistas dicen que la fortaleza de ServiceNow Inc (NYSE:NOW) es su plataforma NOW, ya que facilita a las empresas la integración de todas las herramientas y software en un solo lugar, incluidos Salesforce, Microsoft y SAP. La cartera de la empresa incluye 168 soluciones de flujo de trabajo digital con una tasa de actualización del 98 %.

En un entorno desafiante para las empresas de SaaS, ServiceNow Inc (NYSE:NOW) logró aumentar sus previsiones para todo el año. La compañía también aumentó los ingresos operativos en 50 puntos básicos.

Las acciones de NOW cotizan a 40 veces las ganancias proyectadas para 2025, lo que no es alto en comparación con el crecimiento de ingresos proyectado de ServiceNow Inc (NYSE:NOW) de más del 20% y un número creciente de catalizadores de crecimiento.

Lakehouse Global Growth Fund declaró lo siguiente con respecto a ServiceNow, Inc. en su carta a inversionistas de abril de 2024. (BOLSA DE NUEVA YORK: AHORA):

"La empresa estadounidense de desarrollo de software ServiceNow, Inc. (NYSE:NOW) obtuvo otro sólido desempeño, continuando su larga y consistente historia de crecimiento de ingresos de más del 20 % junto con una saludable rentabilidad. Los ingresos por suscripción crecieron un 25% año tras año hasta 2.500 millones de dólares, y el flujo de caja libre creció un 47% año tras año hasta 1.200 millones de dólares. El desempeño operativo subyacente de la compañía también fue impresionante, con las obligaciones de desempeño restantes creciendo un 26 % año tras año a $17,7 mil millones de dólares (es decir, aproximadamente el doble de los ingresos de 2023) y las tasas de renovación se mantuvieron estables en un 98 %. La eficacia se distribuyó uniformemente entre segmentos, productos y regiones, con una fortaleza notable en el gobierno federal de Estados Unidos. La compañía ahora cuenta con 1,933 clientes que generan más de $1 millón en valor de contrato anual (ACV), lo cual es fantástico de ver, ya que significa que hay múltiples soluciones involucradas y el modelo de plataforma de la compañía tiene cada vez más resonancia entre los clientes. En nuestra opinión, ServiceNow es una de las empresas de software de mayor calidad del mundo, ya que su combinación de crecimiento continuo en escala, generación confiable de flujo de caja libre y un gran mercado al que se puede dirigir la convierte en una oportunidad atractiva”.

8. Adobe Inc (NASDAQ:ADBE)

Número de inversores en fondos de cobertura: 108

Savita Subramanian, del Bank of America, dijo en una nota que las empresas de tecnología que monetizan la IA "liderarán" el ciclo de la IA a partir de ahora, ya que cree que los "días de exageración" de la IA han terminado. El analista nombró a Adobe Inc (NASDAQ:ADBE) como una de las empresas que monetizan la IA.

Deutsche Bank también añadió recientemente Adobe Inc (NASDAQ:ADBE) a su lista Fresh Money e hizo comentarios alcistas sobre la acción en medio de catalizadores de inteligencia artificial.

Deutsche Bank cree que se espera que la división de nube creativa de la compañía crezca a medida que los productos de IA generativa ingresen al mercado.

"Creemos que esto crea una oportunidad para revisiones positivas de las estimaciones junto con una expansión múltiple a medida que la narrativa vuelve a situar a Adobe Inc (NASDAQ:ADBE) como beneficiario de la generación de IA".

La empresa elevó su precio objetivo de las acciones a 650 dólares.

El analista de Mizuho, Gregg Moskowitz, también dijo en una nueva nota que el mercado está "infravalorando" la "amplitud" de la monetización de la inteligencia artificial de Adobe Inc (NASDAQ:ADBE).

Las acciones de Adobe subieron después de que la compañía publicara sólidos resultados en el segundo trimestre, poniendo fin a la retórica escéptica que afirmaba que las herramientas de edición de la compañía estaban amenazadas por la revolución generativa de la IA. JPMorgan mejoró la acción a Sobreponderada desde Neutral luego de sus resultados del segundo trimestre y elevó su precio objetivo a 580 dólares desde 570 dólares.

En su carta a los inversores del segundo trimestre de 2024, Polen Global Growth Strategy declaró lo siguiente con respecto a Adobe Inc. (NASDAQ:ADBE):

“En relación con Adobe Inc. (NASDAQ:ADBE) lo vemos en cierto modo como un microcosmos del enfoque del mercado de "disparar primero, hacer preguntas después" para clasificar a los ganadores y perdedores de la IA . Adobe estuvo bajo presión a principios del año pasado debido a la percepción de que la IA generativa (GenAI) representaría un importante obstáculo para su conjunto de ofertas creativas. La compañía pronto presentó su oferta GenAI, Firefly, que cambió la narrativa hacia Adobe como el beneficiario con una oportunidad real de monetizar GenAI en el corto plazo. A principios de este año, esa narrativa volvió a ser cuestionada cuando la compañía informó una ligera desaceleración en el crecimiento de los ingresos. Los resultados del trimestre más reciente fueron sólidos, ya que la compañía elevó sus previsiones para todo el año en una serie de métricas clave y obtuvo resultados por encima de las expectativas".

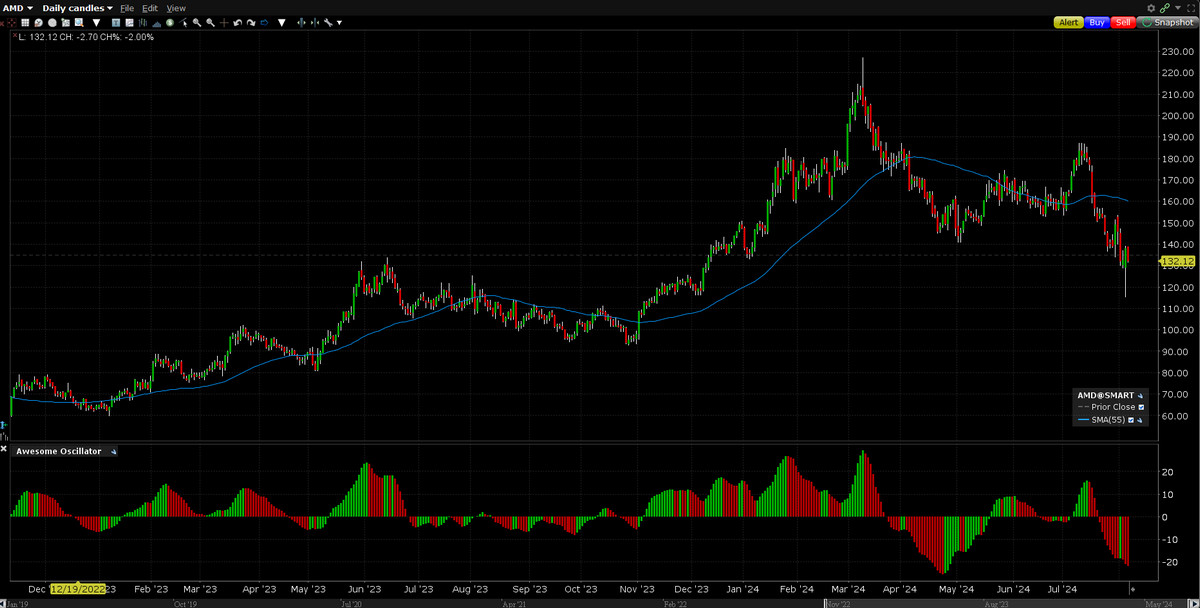

7. Microdispositivos avanzados, Inc (NASDAQ:AMD)

Número de inversores en fondos de cobertura: 124

Advanced Micro Devices, Inc (NASDAQ:AMD) impresionó a Wall Street con sólidos resultados del segundo trimestre gracias a los sólidos ingresos del centro de datos. Los ingresos del centro de datos crecieron un 49% año tras año durante el período.

Pero, ¿puede Advanced Micro Devices, Inc (NASDAQ:AMD) seguir creciendo en los próximos meses? Los analistas tienen esperanzas a medida que se lanzan los aceleradores de la serie Instinct™ MI300 para cargas de trabajo de IA y HPC. El nuevo chip compite con el chip H100 AI de Nvidia. Advanced Micro Devices, Inc (NASDAQ:AMD) ahora planea lanzar nuevos chips de IA anualmente, incluido el MI325X en el cuarto trimestre de este año, el MI350 en 2025 y el MI400 en 2026. Advanced Micro Devices, Inc (NASDAQ:AMD) dijo que el MI350 competirá con el Blackwell de Nvidia.

El negocio de centros de datos de Advanced Micro Devices, Inc. (NASDAQ:AMD) duplicó sus ingresos, pero el crecimiento no se produjo a expensas de las ganancias. Los ingresos operativos del segmento aumentaron un 405% en comparación con el mismo período del año anterior. Sin embargo, el negocio de centros de datos de Advanced Micro Devices, Inc. (NASDAQ:AMD) sigue siendo muy pequeño en comparación con NVDA. Generó alrededor de 2.800 millones de dólares en ingresos frente a los 22.600 millones de dólares en ingresos trimestrales de NVDA. Sin embargo, el negocio de CPU y GPU de Advanced Micro Devices, Inc. (NASDAQ:AMD) también está prosperando. Las ventas de CPU Ryzen aumentaron un 49% año tras año y ligeramente más que el trimestre anterior. Si bien los ingresos por juegos disminuyeron un 59 % debido a las menores ventas de PlayStation y Xbox, las ventas de los procesadores gráficos Radeon 6000 de Advanced Micro Devices, Inc. (NASDAQ:AMD) aumentaron año tras año.

Advanced Micro Devices, Inc (NASDAQ:AMD) cotiza un 17% por debajo de su ratio P/E promedio de 3 años. Se estima que la compañía aumentará su EPS en un 43% a largo plazo, en comparación con el 33% de Nvidia. En el tercer trimestre, se espera que los ingresos crezcan un 15% intertrimestral. En medio de previsiones de crecimiento basadas en nuevos chips y aumentos esperados en el gasto en IA por parte de otras empresas, la relación P/E anticipada de 38 de Advanced Micro Devices, Inc. (NASDAQ:AMD) hace que las acciones estén infravaloradas en los niveles actuales.

6. Apple Inc (NASDAQ:AAPL)

Número de inversores en fondos de cobertura: 150

Apple Inc (NASDAQ:AAPL) estuvo en el centro de atención después de que la compañía publicara resultados trimestrales decentes en los que la caída de las ventas de iPhone fue más que compensada por los ingresos por servicios y el crecimiento de las ventas de Mac. Dan Ives de Wedbush reiteró una calificación de "rendimiento superior" a la acción y elevó su precio objetivo a 285 dólares desde 275 dólares.

“Apple Inc (NASDAQ:AAPL) Intelligence ya ha comenzado la implementación con desarrolladores que mejorarán significativamente las capacidades de la aplicación a medida que la compañía retrasa el lanzamiento de su nueva función de IA junto con la asociación OpenAI que Apple Inc (NASDAQ:AAPL) espera ChatGPT y todos otras funciones se integrarán en el iPhone y otros dispositivos a finales de año. Creemos que la introducción de la tecnología de inteligencia artificial en el ecosistema de Apple traerá oportunidades de monetización tanto en el nivel de servicio como en el frente del iPhone/hardware y agregará entre 30 y 40 dólares por acción”, dijo Ives.

El analista de Bank of America, Vamsi Mohan, dijo que ve más espacio para que Apple Inc (NASDAQ:AAPL) crezca en el trimestre de diciembre y el próximo año gracias a Apple Intelligence. El analista reiteró una calificación de Compra y un precio objetivo de 256 dólares para Apple.

Dijo que las estimaciones de Apple Inc (NASDAQ:AAPL) podrían revisarse al alza debido al "ciclo de actualización de varios años del iPhone, los vientos de cola en el margen bruto y los fuertes flujos de efectivo".

Morgan Stanley espera que Apple Inc (NASDAQ:AAPL) envíe alrededor de 500 millones de iPhones durante los próximos dos años, un 6% más que en el ciclo fiscal 2021-2022. Morgan Stanley dijo que este crecimiento podría elevar el precio de venta promedio (ASP) del iPhone en un 5% anual, lo que generaría casi 485 mil millones de dólares en ingresos y 8,70 dólares de ganancias por acción para el año fiscal 2026, superando las estimaciones de consenso entre un 7% y un 9%.

Wall Street anticipa una nueva ronda de actualizaciones de iPhone impulsadas por inteligencia artificial, ya que han pasado años desde que millones de usuarios actualizaron sus iPhone. Wedbush declaró recientemente que 270 millones de los 1.500 millones de iPhone no se han actualizado en más de 4 años.

Apple Inc (NASDAQ:AAPL) también entrena a Siri utilizando sus propios modelos de lenguaje. Estos modelos más pequeños se ejecutan en dispositivos para realizar una variedad de tareas diarias, y Apple revela que su modelo en el dispositivo tiene 3 mil millones de parámetros. Para problemas más complejos, el modelo de lenguaje grande se ejecuta en los servidores privados de Apple Inc (NASDAQ:AAPL), aunque su tamaño no ha sido revelado y probablemente sea más pequeño que los modelos de lenguaje grande actuales, como el GPT-4 de OpenAI, que tiene alrededor de 1,8 billones de parámetros. .

En su carta a los inversores del segundo trimestre de 2024, Polen Focus Growth Strategy declaró lo siguiente con respecto a Apple Inc. (NASDAQ: AAPL):

“Los mayores detractores relativos en el trimestre fueron NVIDIA, Apple Inc. (NASDAQ:AAPL) y Salesforce. Contrariamente a algunas de las preocupaciones que hicieron caer las acciones en el primer trimestre, Apple resurgió como líder en el segundo trimestre. La compañía informó resultados mejores de lo esperado en su segmento de iPhone, disipando las preocupaciones sobre la debilidad en China. La compañía también predijo un retorno al crecimiento de las ventas y anunció un plan de recompra de acciones por 110 mil millones de dólares, el mayor en la historia de Estados Unidos. Más adelante en el período, en su Conferencia Mundial de Desarrolladores, Apple dio a conocer nuevas características de IA tan esperadas que despertaron cierto optimismo sobre el ciclo de actualización del iPhone y, en términos más generales, el importante papel que Apple podría desempeñar en el panorama emergente de la IA. "Continuamos examinando de cerca a Apple, de la que hemos sido propietarios durante muchos años durante su fase de crecimiento, para determinar si está preparada para otro período significativo de crecimiento de ingresos y ganancias".

5. Alphabet Inc Clase C (NASDAQ:GOOG)

Número de inversores en fondos de cobertura: 165

El analista de Wedbush, Scott DeWitt, dijo en una nueva nota que SearchGPT de OpenAI probablemente seguirá siendo un "sobresaliente" para Google a medida que los inversores conozcan el impacto potencial de la herramienta en el negocio de búsqueda de Google. Sin embargo, el analista dijo que el negocio de búsqueda de Google está "muy protegido" y que el mercado infravalora la capacidad de búsqueda de Alphabet Inc Class C (NASDAQ:GOOG).

"Creemos que los beneficios de esta infraestructura existente están infravalorados y pasados por alto, y seguimos creyendo que Alphabet Inc Clase C (NASDAQ:GOOG) está en la mejor posición para optimizar los resultados de búsqueda de IA generativa desde la usabilidad, la monetización y el costo".

Devitt reiteró una calificación de "rendimiento superior" a la acción y un precio objetivo de 205 dólares.

Gene Munster, de Deepwater, cree que Alphabet Inc Class C (NASDAQ:GOOG) ganará la "carrera armamentista de la IA". En declaraciones a CNBC, el analista dijo que el negocio de búsqueda de Google está "intacto, no hay nada de qué preocuparse". La tesis de Munster se basa en sus pruebas en profundidad de varios grandes modelos de lenguaje y chatbots, incluido Gemini de Google. Munster también cree que otros chatbots aún no ofrecen un imperativo fuerte para que los usuarios opten por no participar en las búsquedas de Google.

Dan Ives de Wedbush nombró a Alphabet Inc (NASDAQ:GOOG) como una de las acciones que podrían beneficiarse del auge de la IA en una nota reciente.

Según el último informe de la UBS, Alphabet Inc (NASDAQ:GOOG) se encuentra en las tres capas de la cadena de valor de la IA: utilidad, inteligencia y aplicación. Alphabet Inc (NASDAQ:GOOG) es un actor habilitado para IA con sus Unidades de Procesamiento Tensoriales (TPU) y Google Cloud Platform, mientras que Gemini lo convierte en un actor clave en inteligencia. A nivel de aplicaciones, UBS cree que Alphabet Inc (NASDAQ:GOOG) tiene una ventaja con su asistente Duet AI y su publicidad. Todos estos catalizadores posicionan a Alphabet Inc (NASDAQ:GOOG) como una empresa posicionada para beneficiarse de oportunidades de IA por valor de 1,2 billones de dólares para 2027, dijo UBS.

Alfabeto de toros inc. (NASDAQ:GOOG) creen que la empresa apenas está comenzando a lanzar productos basados en IA. Alfabeto Inc. (NASDAQ:GOOG) está verdaderamente en una posición sólida para desarrollar un ecosistema de IA en torno a sus productos. Por ejemplo, las demostraciones han demostrado que la aplicación Gemini ayudará a las personas a realizar tareas personales diarias, como tomar notas, programar citas, escribir, etc. Estas funciones se pueden integrar fácilmente con otras aplicaciones de Google. Aplicación Alphabet Inc. (NASDAQ:GOOG) anima a los usuarios a registrarse en el plan Google One AI Premium, que cuesta 19,99 dólares.

Conventum – Alluvium Global Fund declaró lo siguiente con respecto a Alphabet Inc. en su carta a inversionistas del segundo trimestre de 2024. (NASDAQ:GOOG):

Alfabeto Inc. (NASDAQ:GOOG), es decir, Google/YouTube, obtuvo un rendimiento del 20,8%. Si bien la gerencia informó buenas noticias (resultados trimestrales sólidos, expectativas de expansión de márgenes a lo largo de 2024 y primeros dividendos (además de recompras de acciones), sospechamos que el aumento del precio de las acciones se debió tanto a la euforia de la IA como a estas noticias positivas. Desde nuestra perspectiva, las cifras coincidieron en gran medida con las expectativas y no teníamos motivos para cambiar nuestras suposiciones o estimaciones. Está claro que Alphabet ahora cotiza con una prima mayor respecto a nuestra valoración, pero dada la naturaleza conservadora de esa valoración, creemos que la prima aún no es lo suficientemente grande como para justificar una venta. Representa el 5,3% del Fondo”.

4. NVIDIA Corp (NASDAQ:NVDA)

Número de inversores en fondos de cobertura: 186

Las acciones de NVIDIA Corp (NASDAQ:NVDA) están cayendo en medio de preocupaciones sobre la valoración. Sin embargo, Morgan Stanley ha vuelto a agregar la acción a su lista de mejores compañías. El analista Joseph Moore dijo:

“La visibilidad en realidad aumentará a medida que la demanda se mueva de Hopper a Blackwell a medida que la restricción vuelva al silicio; Los plazos de entrega del H100 son cortos, pero los plazos de entrega del H200 ya son largos, y en Blackwell deberían ser aún más largos”, afirmó la compañía.

Sin embargo, las recientes ganancias de las grandes empresas tecnológicas han generado algunas preocupaciones sobre la futura trayectoria de crecimiento de NVIDIA Corp (NASDAQ:NVDA). Los principales clientes de la compañía, incluidos Meta Platforms y Alphabet, han indicado que pueden estar sobrecargando y usando en exceso chips de IA. NVIDIA Corp (NASDAQ:NVDA) vende alrededor de 2 millones de sus GPU al año según datos de 2023. A medida que la demanda disminuya y los competidores aumenten la producción, la empresa no podrá mantener su trayectoria de crecimiento actual.

El analista de Raymond James, Javed Mirza, dijo recientemente en un informe que NVDA "activó una señal de venta mecánica" basada en el indicador de convergencia/divergencia de la media móvil. En un informe de análisis técnico, dijo que la acción cotiza por debajo de su promedio móvil de 50 días y muestra signos tempranos de presión de venta. Según Mirza, esto demuestra que se avecina una fase correctiva de 1 a 3 meses. Añadió que una ruptura sostenida por debajo del promedio móvil de 50 días podría llevar a una caída a 94,94, lo que representaría una caída adicional del 16,9% con respecto a los niveles actuales.

El rápido crecimiento y la vertiginosa valoración de NVIDIA Corp (NASDAQ:NVDA) han comenzado a causar preocupación entre algunas personas en Wall Street. New Street Research recientemente rebajó la calificación de la acción a Neutral desde Compra y fijó su precio objetivo para la acción en 135 dólares.

"Estamos rebajando la calificación de la acción a neutral hoy porque la subida sólo sería posible en un escenario alcista donde las perspectivas aumentan sustancialmente más allá de 2025, y todavía no tenemos confianza en que este escenario se materialice", dijo el analista de New Street, Pierre Ferrague.

El profesor y gurú de la valoración de la Universidad de Nueva York, Aswath Damodoran, también se ha mostrado escéptico con respecto a NVDA en los últimos meses y ha dicho repetidamente que las acciones parecen sobrevaloradas. En marzo, cuando se le preguntó sobre sus predicciones anteriores (que resultaron erróneas) sobre la valoración de NVDA, el profesor dijo que "no tiene idea de lo que está hablando" o que el mercado simplemente no lo entiende.

Aswath Damodoran dijo en ese momento que si bien Nvidia está a la cabeza del movimiento de la IA, su camino hacia las ganancias no será tan fácil como sugiere el mercado.

En su carta a los inversores del segundo trimestre de 2024, Patient Capital Opportunity Equity Strategy declaró lo siguiente con respecto a NVIDIA Corporation (NASDAQ:NVDA):

“NVIDIA Corporation (NASDAQ:NVDA) continuó liderando tanto el mercado como la cartera, manteniéndose a la cabeza durante el período del informe, con un aumento del 36,7 %. Nvidia es líder del mercado en el desarrollo y venta de unidades de procesamiento de gráficos (GPU), que recientemente se ha beneficiado de la insaciable demanda de modelos de inteligencia artificial (IA). La compañía actualmente posee el 92% de la participación de mercado de GPU para centros de datos y ha aumentado los ingresos, las ganancias y el flujo de caja libre ("FCF") en un asombroso 126%, 392% y 610%, respectivamente, durante el año pasado. Si bien esperamos una mayor competencia, creemos que NVDA puede continuar manteniendo su participación líder en el mercado. Si bien muchos están preocupados por la reducción de la latencia, creemos que el lanzamiento del B100, que promete un rendimiento 2,5 veces mejor por sólo un 25% más de costo, provocará una mayor escasez a finales de este año. Con tecnología de vanguardia, un ciclo de innovación creciente y una fuerte generación de efectivo, la empresa está bien posicionada para una mayor adopción de la inteligencia artificial (IA)”.

3. Meta Platforms Inc (NASDAQ: META)

Número de inversores en fondos de cobertura: 246

Meta Platforms Inc (NASDAQ:META) aplastó las estimaciones anteriores de los analistas con sus últimos resultados trimestrales, dando señales de que el enorme gasto en IA que está realizando arrojará más resultados en el futuro. Tras los resultados, Citi dijo que sigue siendo "consistentemente positivo" en las acciones de Meta Platforms Inc (NASDAQ:META) debido al mayor compromiso y monetización, así como a la expansión del margen. La empresa elevó su precio objetivo para META de 550 dólares a 580 dólares.

JPMorgan dijo que considera que la IA beneficia a Meta Platforms Inc (NASDAQ:META) en tres niveles: mejoras centrales de la familia de aplicaciones (FoA), nuevas capacidades y experiencias, y ampliación del Metaverso. También elevó su precio objetivo de META a 610 dólares desde 480 dólares.

A Morgan Stanley también le gustó cómo Meta Platforms Inc (NASDAQ:META) está mejorando sus sistemas de recomendación y su calidad utilizando IA.

El mercado se ha mostrado reacio a aceptar el enorme gasto en IA de Meta Platforms Inc (NASDAQ:META). ¿Qué quiere lograr Meta con su gasto en IA? La compañía quiere utilizar la IA para mejorar la participación y los modelos de lenguaje como Llama 3 para mejorar la experiencia del usuario, aumentar la participación y monetizar mejor a sus 3.200 millones de usuarios activos diarios.

Pero, ¿puede Meta Platforms Inc (NASDAQ:META) soportar estos altos costos? El margen de flujo de caja libre de la compañía es de alrededor del 30% y está en camino de reportar un flujo de caja libre de 50 mil millones de dólares este año. Con base en ese objetivo, las acciones cotizan a aproximadamente 26 veces el flujo de caja libre de este año. Dada su trayectoria actual, Meta Platforms Inc (NASDAQ:META) podría registrar un flujo de caja libre de 58.000 millones de dólares el próximo año, lo que significa que las acciones cotizan a 21 veces el flujo de caja libre del próximo año. Con la friolera de 35 mil millones de dólares en efectivo neto, una sólida base de usuarios y una posición clave en el lado del consumidor de la industria de la inteligencia artificial, Meta Platforms Inc (NASDAQ:META) podría ser una inversión sólida a largo plazo.

En su carta a los inversores del segundo trimestre de 2024, Polen Focus Growth Strategy declaró lo siguiente con respecto a Meta Platforms, Inc. (NASDAQ:META):

“En el segundo trimestre, las mayores contribuciones relativas al rendimiento de la cartera fueron todos nombres que no son de nuestra propiedad: Home Depot, Meta Platforms, Inc. (NASDAQ:META) y AbbVie. Meta Platforms obtuvo sólidos resultados durante el período, y el crecimiento de los ingresos se aceleró en el primer trimestre. Sin embargo, las comparaciones de ingresos serán más difíciles para Meta de ahora en adelante, y su guía de ingresos para el segundo trimestre estuvo por debajo de las expectativas del mercado. Después del "año de desempeño" de la compañía en el que redujo costos en su negocio principal, la gerencia ahora apunta a un renovado crecimiento del gasto en GenAI y metaverso, lo que genera preocupaciones sobre las ganancias futuras. Los costos de Metaverse, estimamos ahora, superan los 20 mil millones de dólares anuales, con poco o ningún retorno esperado en el horizonte previsible".

2. Corporación Microsoft (NASDAQ:MSFT)

Número de inversores en fondos de cobertura: 293

Las acciones de Microsoft Corp (NASDAQ:MSFT) cayeron recientemente después de que sus últimos resultados trimestrales mostraran que el crecimiento en el negocio de la nube de la compañía estaba por debajo de las expectativas. Para el trimestre actual, Microsoft Corp (NASDAQ:MSFT) espera ingresos en el rango de 63.800 millones de dólares a 64.800 millones de dólares, en comparación con una estimación de 65.070 millones de dólares. Se espera que los ingresos de Azure de Microsoft Corp (NASDAQ:MSFT) aumenten un 28% y un 29%. % anualizado.

Pero ¿qué pasa con la IA? Si bien Microsoft no proporciona cifras específicas de IA, los analistas creen que Copilot ya está desempeñando un papel clave en el crecimiento en varios de los segmentos de la compañía. Las ventas de Office de Microsoft Corp (NASDAQ:MSFT) a clientes comerciales se dispararon a 48 mil millones de dólares, un aumento significativo con respecto al crecimiento del 10 % del año pasado, probablemente impulsado por las suscripciones a Copilot Pro. Office para usuarios individuales también experimentó un crecimiento, con ventas que alcanzaron los 6.200 millones de dólares, un 4 % más que el crecimiento del 2 % del año pasado, lo que indica un crecimiento acelerado gracias a la integración de Copilot. Las ventas del software Dynamics ERP y CRM alcanzaron los 6.300 millones de dólares, un 19 % más que el crecimiento del 16 % del año pasado. Es probable que este crecimiento se deba a que los clientes migran a Dynamics para integrar Copilot en la plataforma Dynamics Contact Center, que proporciona chatbots automatizados para servicio al cliente y ahorros de costos significativos. Las ventas de Bing aumentaron un 3% año tras año a medida que más usuarios cambiaron al motor de búsqueda desde la Búsqueda de Google gracias a sus funciones de inteligencia artificial.

Si bien se espera que los gastos de Microsoft Corp (NASDAQ:MSFT) sigan siendo elevados, sus inversiones están funcionando y darán frutos a largo plazo. La acción ha bajado aproximadamente un 11% durante el último mes. Cotizan a 26 veces las ganancias del próximo año fiscal. MSFT podría ser una compra atractiva para los inversores a largo plazo.

En su carta a los inversores del segundo trimestre de 2024, Polen Focus Growth Strategy declaró lo siguiente con respecto a Microsoft Corporation (NASDAQ:MSFT):

“Los principales contribuyentes absolutos fueron Alphabet, Microsoft Corporation (NASDAQ:MSFT) y Amazon. Microsoft fue el otro mayor contribuyente absoluto en el trimestre, lo que indica una comprensión cada vez mayor de todas las formas en que la empresa tiene la oportunidad de monetizar GenAI, ya sea a través de su suite ofimática o su negocio en la nube Azure. En este último caso, contribuyó con un 7% al crecimiento de los ingresos de Azure en el trimestre más reciente. Creemos que Microsoft sigue siendo un negocio altamente rentable con muchos vientos de cola a largo plazo que lo posicionan para un crecimiento sostenible en el futuro previsible, incluso a su enorme escala".

1. Amazon.com Inc (NASDAQ:AMZN)

Número de inversores en fondos de cobertura: 302

Las acciones de Amazon.com Inc (NASDAQ:AMZN) cayeron después de que los inversores opinaran sobre el último informe trimestral de la compañía, que mostró ingresos que no cumplieron con las expectativas y una orientación más débil a pesar del crecimiento de AWS.

El crecimiento de los ingresos de AWS se aceleró del 17,2 % en el primer trimestre al 18,8 % en el segundo trimestre, impulsado por el cambio de la infraestructura local a soluciones en la nube y la mayor demanda de capacidades de IA. El segmento de publicidad de Amazon.com Inc (NASDAQ:AMZN) aumentó sus ingresos en más de 2 mil millones de dólares año tras año, destacando el importante potencial y oportunidades de publicidad en video dentro de sus ofertas Prime Video.

Al igual que con otras empresas de tecnología, las preocupaciones sobre los altos costos de capital mantienen a los inversores al margen. Se espera que el gasto de Amazon.com Inc (NASDAQ:AMZN) aumente gracias a su proyecto de banda ancha Proyecto Kuiper y al auge de la IA. Los inversores todavía están averiguando si la IA se monetizará y obtendrá un retorno de la inversión en un futuro próximo. Amazon.com Inc (NASDAQ:AMZN) también se enfrenta a una desaceleración del gasto de los consumidores, especialmente en artículos caros como productos electrónicos y computadoras.

Amazon.com Inc (NASDAQ:AMZN) pronostica un crecimiento de ingresos del 11% para el tercer trimestre. La acción cotiza a 35 veces las estimaciones de ganancias del año fiscal 2025 de Wall Street. Esto muestra que la acción tiene un precio justo y que los inversores que buscan un fuerte crecimiento pueden querer buscar en otra parte.

Diamond Hill Select Strategy declaró lo siguiente con respecto a Amazon.com, Inc. en su carta a inversionistas del segundo trimestre de 2024. (NASDAQ: AMZN):

“Nuestros principales contribuyentes individuales en el segundo trimestre incluyeron a Amazon.com, Inc. (NASDAQ:AMZN), Texas Instruments y el Sr. Grupo Cooper. Amazon, minorista en línea y empresa de infraestructura en la nube, se está beneficiando de una fuerte rentabilidad, particularmente en su negocio Amazon Web Services (AWS). La acción también recibió un impulso por el creciente optimismo sobre la demanda de AWS a medida que la inversión de los clientes de Amazon en proyectos de IA generativa continúa creciendo".

Si bien reconocemos el potencial de Amazon.com Inc (NASDAQ:AMZN), creemos que las acciones de IA que se siguen de cerca tienen las mejores perspectivas para generar rendimientos superiores y hacerlo en un período de tiempo más corto. Si está buscando una acción de IA que sea más prometedora que AMZN pero que cotice a menos de 5 veces sus ganancias, consulte nuestro informe sobre las acciones de IA más baratas.