El ETF más popular de 2023

En 2023, un ETF ha recaudado más dinero que todos los demás, con una enorme entrada de $11,300 millones al 6 de junio. Pero este no es un nuevo fondo de inteligencia artificial o un ETF que aprovecha otras tendencias tecnológicas, aunque le dará una idea de ellas. En cambio, podría decirse que es uno de los ETF de vainilla más aburridos que existen, pero eso no significa que no pueda ayudarlo a hacer crecer su cartera. Este es el Vanguard S&P 500 ETF (NYSEARCA:VOO) . De hecho, ya sea que esté comenzando su viaje de inversión o que ya sea un comerciante experimentado que ha pasado años en el juego de inversión, este ETF humilde pero masivo puede servir como un componente sólido para su cartera.

Aproveche el poder del S&P 500 en su cartera

El Vanguard S&P 500 ETF cuenta con más de $300 mil millones en activos bajo administración (AUM), lo que lo convierte en el tercer ETF más grande del mercado en la actualidad. Si bien existen muchas estrategias y productos de inversión complejos que afirman ofrecer a los inversores una ventaja en el mercado, VOO lo mantiene simple. Invierte en el S&P 500 (SPX), un índice que consta de aproximadamente 500 de las 500 principales acciones de EE. UU. y podría decirse que es el índice más importante e influyente en el mundo de las inversiones.

El S&P 500 abarca todos los sectores de la economía estadounidense, por lo que en lugar de apostar por sectores individuales, un ETF como VOO le brinda acceso a todo, desde líderes tecnológicos como Apple (NASDAQ:AAPL) y Microsoft (NASDAQ:MSFT), hasta gigantes industriales de la vieja economía como Caterpillar (NYSE:CAT) y Deere (NYSE:DE) y todo lo demás.

Lo mejor de VOO es que permite a los inversores aprovechar el poder y la innovación de una gran parte de la economía de EE. UU. en un vehículo de inversión sin tener que elegir sus sectores o acciones favoritos. Una inversión en VOO es esencialmente una apuesta de que las 500 empresas públicas más importantes de los Estados Unidos continuarán innovando y obteniendo ganancias con el tiempo, lo que históricamente ha sido una propuesta ganadora.

A continuación encontrará una descripción general de las 10 mejores promociones de VOO.

Dado que rastrea el propio índice S&P 500, el fondo está extremadamente diversificado, posee 504 acciones y sus 10 posiciones principales representan solo el 27,8% de los activos. Como puede ver, Apple es el número uno con una posición del 7,2% en el fondo, seguido de Microsoft con un 6,6%, cierra Amazon (NASDAQ:AMZN), Nvidia (NASDAQ:NVDA) y Alphabet (Grado A) (NASDAQ:GOOGL). las cinco mayores explotaciones. Sin embargo, no se trata solo de acciones tecnológicas: Berkshire Hathaway de Warren Buffett (NYSE:BRK.B) y el gigante energético ExxonMobil (NYSE:XOM) están siguiendo.

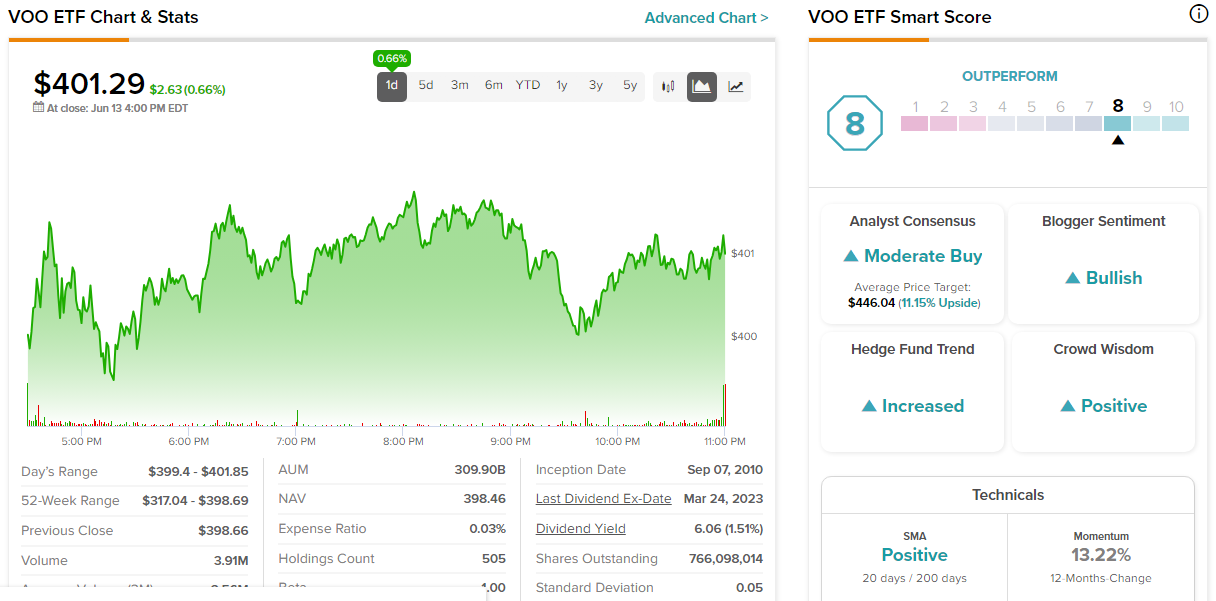

Como puede ver en la tabla, los principales activos de VOO tienen una colección bastante sólida de Smart Scores. De hecho, cuatro de las 10 principales empresas (Apple, Nvidia, Alphabet y UnitedHealth Group (NYSE:UNH)) tienen una calificación de Smart Scores Top 10. Smart Score es un sistema patentado de puntuación de acciones creado por TipRanks. Califica las acciones en una escala del 1 al 10 en función de ocho factores clave del mercado. Una puntuación de 8 o superior equivale a una calificación de rendimiento superior, y VOO en sí tiene una puntuación inteligente ETF sólida de 8 sobre 10.

Según los analistas, ¿debería comprar acciones de VOO?

Entonces, los factores cuantitativos son positivos sobre VOO, pero ¿qué piensan los analistas de Wall Street? VOO recibe una calificación de consenso de compra moderada en TipRanks según las estimaciones de los analistas, y el precio objetivo promedio de las acciones de VOO de $ 445.50 sugiere un potencial de crecimiento del 11.9%. De las 6.212 calificaciones de analistas para el título, el 59,13% son de "comprar", el 35,33% de "mantener" y solo el 5,54% de "vender".

Además de esta suficiente diversificación y prevalencia del alcance, otra característica atractiva de VOO es su bajo costo. Es difícil superar el índice de gastos de exportación de VOO de solo 0,03%. Un inversionista que invierte $10,000 en VOO pagará solo $3 en comisión en el primer año. Este tipo de estructura económica fácil de usar ayuda a los inversores a aumentar parte de sus carteras con el tiempo sin gastar demasiado en comisiones. Por ejemplo, si esta tasa es del 5 % anual durante los próximos 10 años, el inversionista solo pagará $ 39 en comisiones durante los próximos 10 años. Compare esto con los rendimientos de ETF en el mercado con una relación de gastos del 0,75 %, donde los inversionistas pagan $ 75 dólares como una comisión de inversión de $ 10,000 por solo un año,

Rendimiento sostenible

Con este tipo de diversificación y la probabilidad de ocurrencias, es fácil ver por qué este ETF masivo es el ETF más sólido en términos de flujos de entrada este año. Sin embargo, hay otro factor detrás de su popularidad: su larga trayectoria. Durante mucho tiempo, VOO ha brindado constantemente a los inversores rendimientos anualizados de dos dígitos. No importa en qué horizonte de tiempo estés mirando, VOO te ha traído alegría. A finales de mayo, la rentabilidad anualizada total de VOO se estima en un 12,8 % durante un período de tres años. Durante un período de cinco años, el ETF masivo devolvió el 11% de los rendimientos totales anuales. Además, en los últimos 10 años, el rendimiento VOO pagó 11,9% anual VOO desde 2010, y desde su inicio en el mismo año, ha sido 13,3% anual.

recuperación de la inversión simple

Si bien hay muchos inversores exóticos, pocos superarán a los ETF como VOO en el futuro previsto. Si bien este S&P 500 ETF no es el tipo de inversión que le brindará múltiples rendimientos en un año, la realidad es que existen pocas inversiones de este tipo. Sin embargo, la buena noticia es que invertir en un ETF de mercado alcista, desearlo y permitir que ese retorno llegue a lo largo de los años, es una forma tradicional de generar riqueza acumulada. Los inversores pueden promediar el valor del dólar a lo largo del tiempo cuando tienen exceso de efectivo y/o cuando cae el S&P 500, reinvirtiendo los dividendos para amplificar aún más estos resultados.