Анализ и составляющие портфелей супер трейдеров и лучших инвестиционных фондов в мире

Анализ фондов пяти «суперинвесторов»

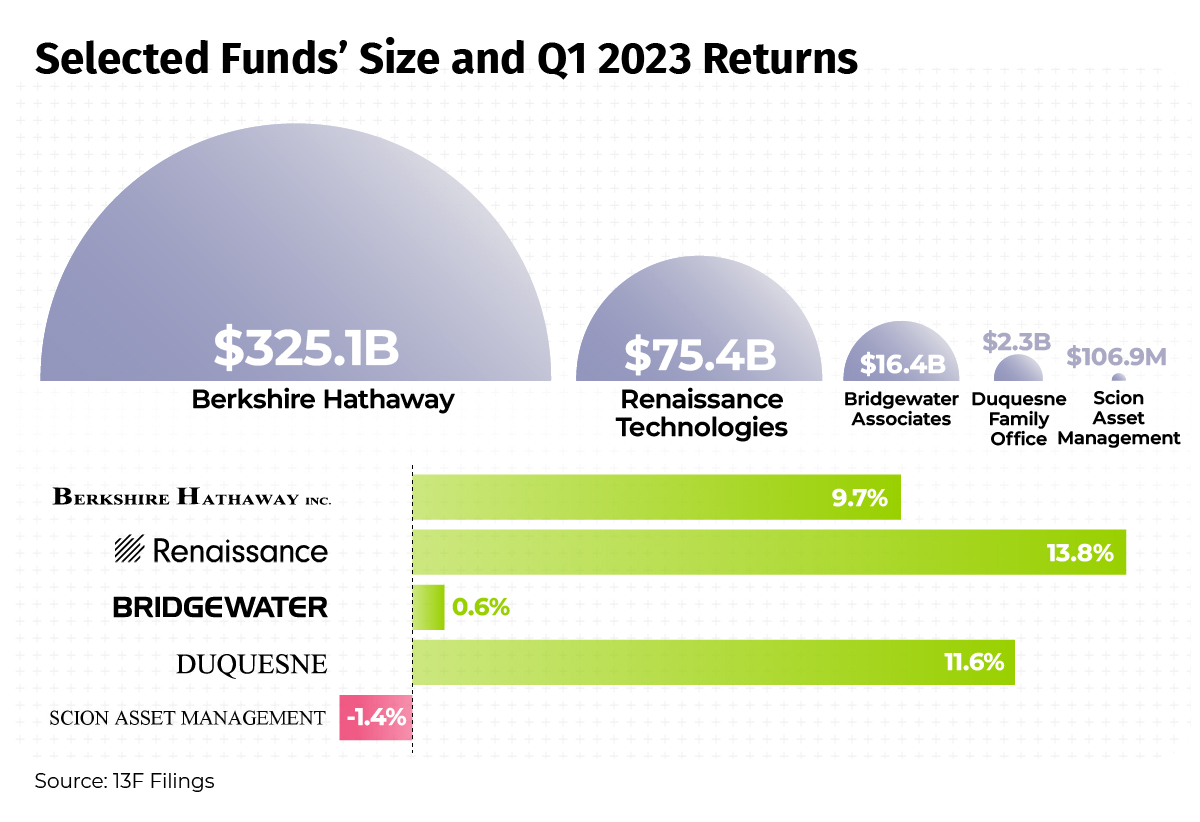

Поскольку летом рынок обычно берет передышку, это отличная возможность проанализировать, как ведущие фонды позиционировали свои портфели в конце первого квартала 2023 года.

Мы выбрали пять фондов разного размера, во главе каждого из которых стоит известный инвестор, который часто имеет уникальный взгляд на рынок и стратегию формирования своего портфеля.

Различия в составе портфелей подчеркивают разнообразие инвестиционных стратегий, показывая, как некоторые ведущие инвесторы подходят к формированию портфелей.

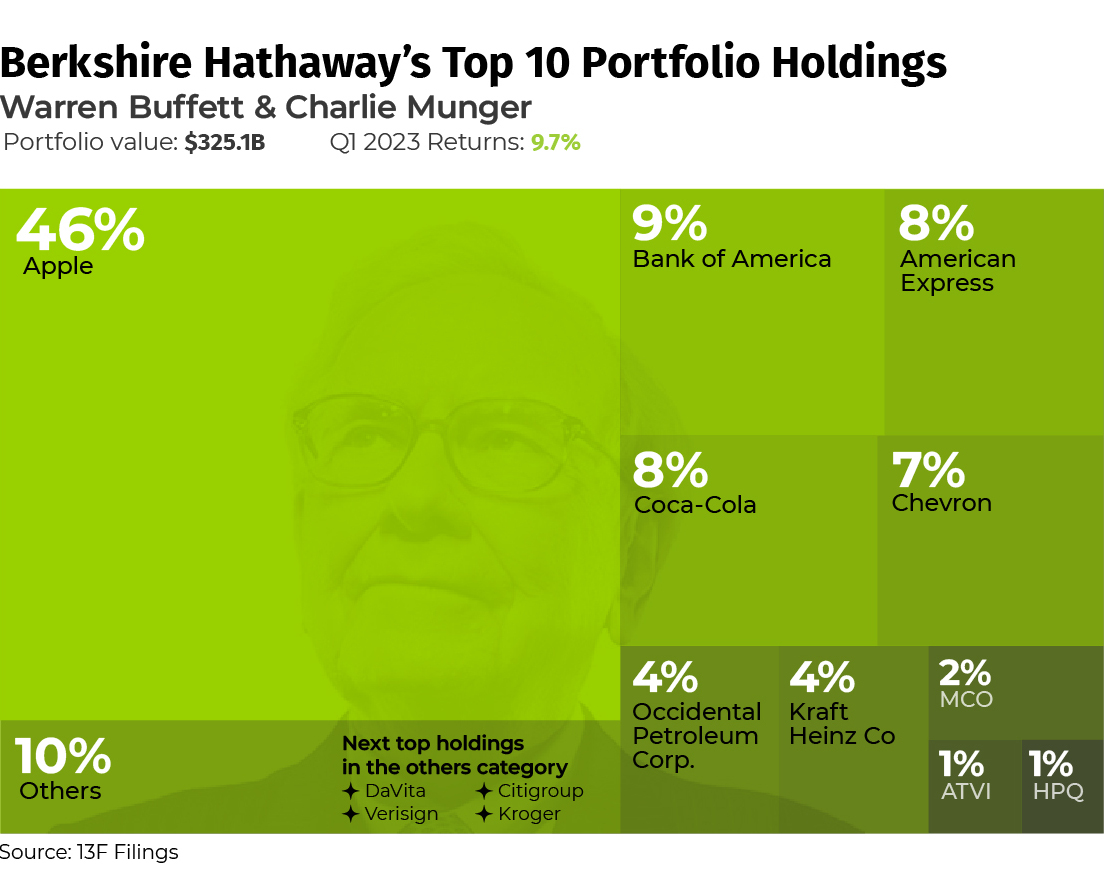

Berkshire Hathaway имеет один из самых известных и успешных портфелей в мире, который значительно превзошел S&P 500 в долгосрочной перспективе.

В то время как S&P 500 с 2013 года прибавил 195%, фонд Уоррена Баффета и Чарли Мангера за тот же период вырос на 260%.

Хотя Баффет известен своими проповедями диверсификации, почти половина портфеля Berkshire принадлежит самой ценной компании рынка — Apple. Остальная часть портфеля довольно диверсифицирована за счет сочетания банковских акций, потребительских товаров, таких как Coca-Cola и Kraft, а также нефтегазовых компаний.

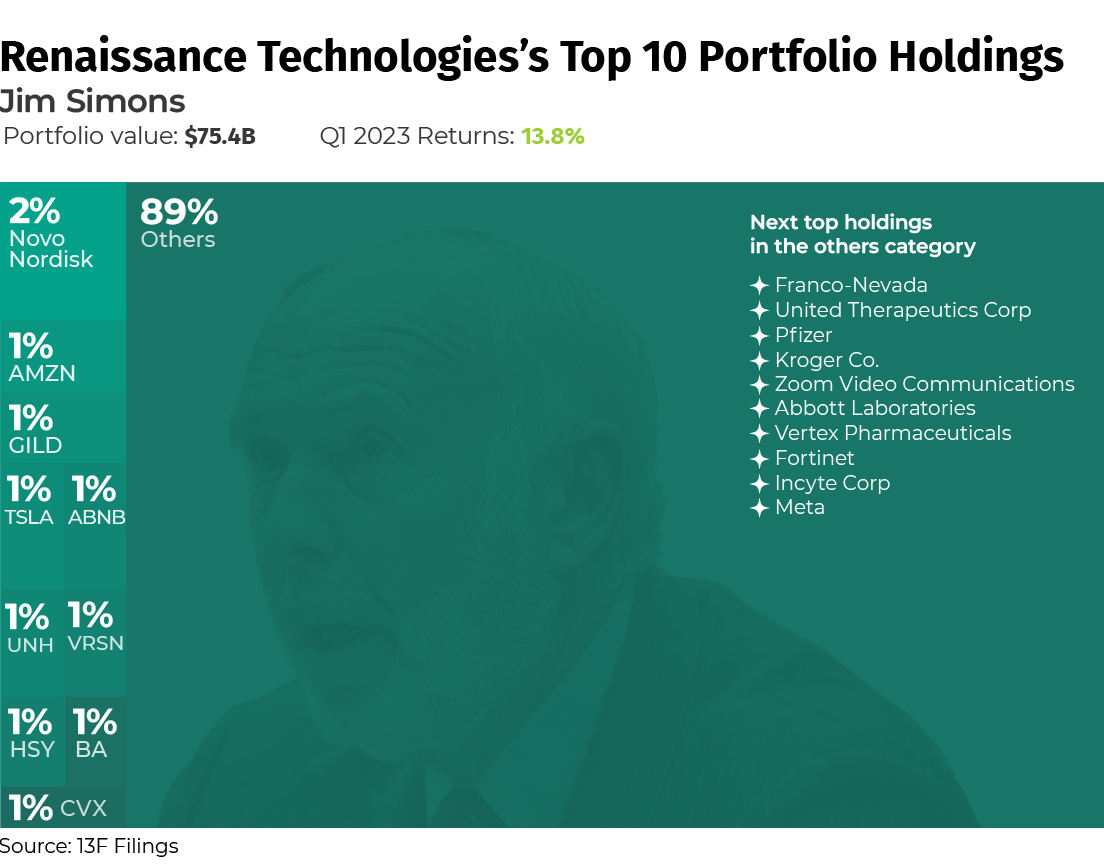

Хедж-фонд Джима Саймонса, Renaissance Technologies, наиболее известен своим новаторским использованием сложных математических моделей и алгоритмов, которые стали пионерами практики количественного инвестирования.

В результате портфельные активы хедж-фонда демонстрируют поразительную диверсификацию, при этом крупнейший авуар фонда составляет 2% акций фармацевтического гиганта Novo Nordisk.

Портфель разделен на более чем 3900 различных позиций, демонстрируя стратегию фонда по извлечению прибыли из разнообразного набора инвестиций с помощью алгоритмического подхода статистического арбитража.

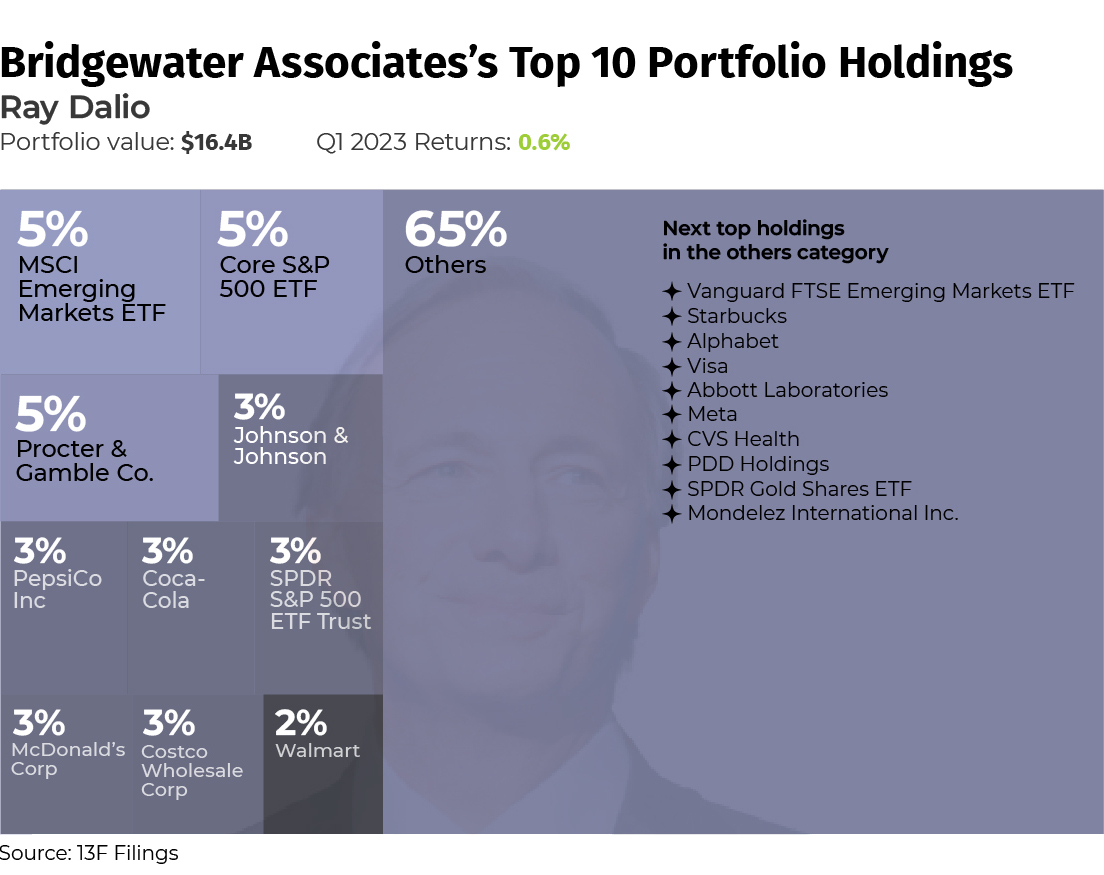

Bridgewater Associates Рэя Далио был одним из немногих хедж-фондов, которые предсказали финансовый кризис 2008 года и успешно справились с ним, во многом благодаря своей «всепогодной» стратегии, которая должна хорошо работать в любых экономических условиях за счет диверсификации и подхода к распределению активов с паритетом риска. .

В результате вы видите много параллелей и «противовесов» в активах фонда. Его крупнейший пакет ETF Emerging Markets от MSCI уравновешивается ETF Core S&P 500.

Bridgewater также является одним из немногих фондов, владеющих акциями золотого ETF. В то время как другие фонды, на которые мы обращали внимание, инвестируют в золотодобывающие компании или горнодобывающие компании, которые, вероятно, имеют сильные балансы и бизнес для поддержки инвестиций, фонд Далио предпочел инвестировать напрямую в драгоценный металл.

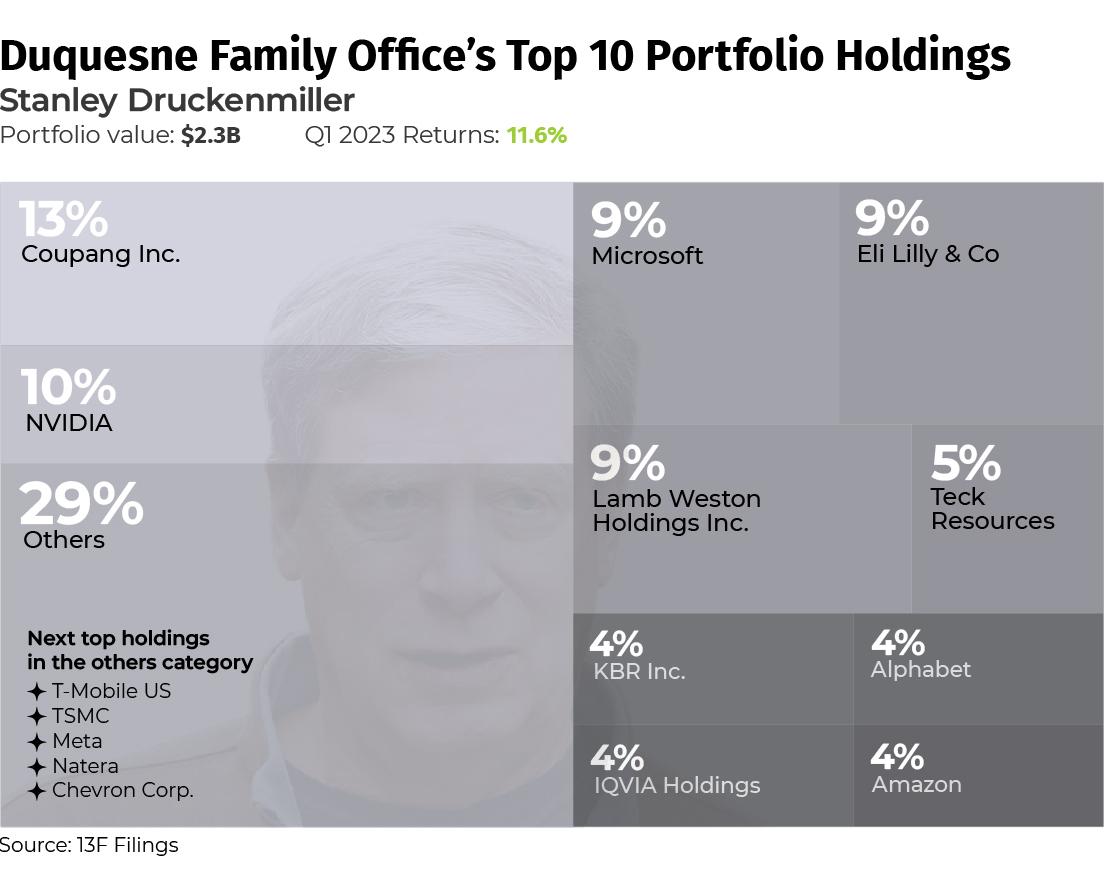

Стэнли Дракенмиллер наиболее известен как ключевой стратег в Quantum Fund Джорджа Сороса, а также за его собственный стабильный доход от Duquesne, который в среднем составляет 30% в год.

Известный своим макроэкономическим подходом к инвестированию, Дракенмиллер не боится делать уникальные и концентрированные ставки, когда у него есть твердая убежденность.

В настоящее время его самая крупная ставка и самая крупная доля в его портфеле — это Coupang Inc., крупнейший онлайн-рынок в Южной Корее. Вместе с Coupang Дракенмиллер позиционировал свой фонд, чтобы воспользоваться преимуществами бума ИИ в этом году, имея значительные доли в таких компаниях, как NVIDIA, Microsoft и Alphabet.

Самый маленький из всех пяти рассмотренных нами фондов, Scion Asset Management Майкла Берри, пожалуй, один из самых известных благодаря своей роли в предсказании финансового кризиса 2008 года на раннем этапе.

Главный герой фильма The Big Short Майкл Берри наиболее известен своими агрессивными короткими ставками и общим подходом к инвестированию в стоимость, особенно в проблемные активы.

Портфель Scion Asset Management отражает это, поскольку значительная часть ее активов на конец первого квартала этого года приходилась на акции различных банков, которые значительно снизились в течение марта.

Однако самые большие ставки Берри делает на китайские компании электронной коммерции JD.com и Alibaba, что свидетельствует о вере Берри в восстановление экономики Китая в этом году, ориентированное на потребителя.

Berkshire Hathaway, Renaissance Technologies, Bridgewater Associates, Duquesne, Scion Asset Management