Yapay zeka, değerlemeler ve kazanç alanında en iyi 10 şirketin incelemesi

İşsizliğin arttığını gösteren son istihdam verilerinin de etkisiyle, Fed'in faiz oranlarını düşürmesinin çok uzun süreceği endişeleri arasında teknoloji hisseleri düşmeye devam ediyor. Ancak bazı analistler, Yapay Zeka AI hisselerindeki son düşüşün normal piyasa rotasyonunun bir parçası olduğuna ve yatırımcılara bir satın alma fırsatı sunduğuna inanıyor.

Bu materyal Yapay Zeka sektöründeki en iyi firmaları tanıtmak amacıyla yazılmıştır. Şirketimizin trader'ları (Masters Trade https://masters.trade/ ) Yapay Zeka şirketlerinin büyümesini aşırı ısınmış ve olası bir balon olarak görmektedir, ancak bu sadece bizim görüşümüzdür ve bu görüş yanlış olabilir.

10. Intel Şirketi (NASDAQ:INTC)

Serbest fon yatırımcısı sayısı: 77

Intel Corp'un (NASDAQ:INTC) hisseleri, şirketin zayıf ikinci çeyrek sonuçları ve hayal kırıklığı yaratan rehberliği sonrasında yakın zamanda bir katliam yaşadı. Sonuçlar, herkesin bahsettiği yapay zekanın yükselişinin ucuz olmayacağını gösteriyor. Intel Corp (NASDAQ:INTC), üçüncü çeyrek brüt kar marjının ikinci çeyrekte bildirilen %38,7'den %34,5'e düşmesini bekliyor; bu, şirketin %43,5'lik beklentilerine göre önemli bir düşüş.

Intel Corp (NASDAQ:INTC) temettü dağıtımını askıya almış ve toplu işten çıkarmalar duyurmuş olsa da stok sorunu yakın zamanda çözülmeyecek. Intel'in 137 günlük arzı 11,2 milyar dolardan fazladır. Bu, 90 günlük sektör ortalamasının oldukça üzerindedir. Intel Corp'un (NASDAQ:INTC) yaklaşık 52 milyar dolarlık uzun vadeli borcu var ve analistler, yapay zeka girişimleriyle birlikte maliyet düşürme çabalarının şirketin sorunu yakın zamanda ele almasını engelleyeceğine inanıyor. S&P Global yakın zamanda hisse senedinin kredi notunu izlemeye aldı ve şunları söyledi:

"Sermaye harcamalarında önemli azalmalar da dahil olmak üzere bu maliyet düşürücü önlemler, kısa vadeli nakit akışı yaratma zorluklarını hafifletebilir ancak bu adımların işletmenin rekabet gücünü korumak ve sağlıklı büyümeyi sağlamak için yeterli olup olmayacağı belirsiz."

Kazanç sonrası raporunda Raymond James, Intel'in marj sorunlarının 2025 yılına kadar devam etmesinin beklendiğini söyledi. Yapay zeka bilgisayarların yükselişi, yüksek ön uç plaka maliyetlerinin mütevazı ortalama satış fiyatı primlerini dengelemesi nedeniyle marjlar üzerinde büyük bir engel haline geldi.

Bu faktörler göz önüne alındığında, yatırımcıların diğer AI hisse senetlerine bakmaları ve Intel Corp'un (NASDAQ:INTC) temel sorunlarını nasıl çözeceği netleşene kadar şimdilik Intel'den uzak durmaları daha iyi olacaktır.

ClearBridge Büyük Sermaye Değeri Stratejisi, 2024 2. Çeyreği yatırımcı mektubunda Intel Corporation (NASDAQ:INTC) ile ilgili olarak şunları belirtti:

"Yapay zeka harcamalarındaki önemli artış, yazılım ve geleneksel kurumsal altyapı gibi diğer teknoloji sektörlerindeki harcamaları gölgede bıraktı. Bu aynı zamanda "AI kazananlarının" güçlü çoklu genişleme aldığı, algılanan "kaybedenlerin" ise ciddi şekilde cezalandırıldığı bir pazara yol açtı. Yapay zekanın geçici olarak devre dışı bırakıldığı algısının bir örneği, Strateji'nin bu çeyrekteki baş eleştirmeni Intel Corp. (NASDAQ:INTC) idi. Intel Corp. (NASDAQ:INTC), 2027 mali hedeflerini Wall Street beklentilerinin altına düşürerek belirlerken hisseleri düştü ve ayrıca yapay zekaya olan talebin de arttığını belirtti. çekirdek bilgisayar ve sunucu yongaları zayıf kaldı. Intel'e karşıt bir bakış açısına sahibiz ve yapay zeka konusunda zayıf bir taraf olacağını düşünmüyoruz; bunun yerine, Intel'in güçlü olduğu kuruluşlarda önümüzdeki birkaç çeyrekte yapay zeka bilgisayarlarının ilgi görmesi nedeniyle fırsatların yeterince değerlendirilmediğini görüyoruz. Ayrıca şirketin teknoloji yol haritasının değişmediğine inanıyoruz, bunun da ana bilgisayar ve sunucu pazarlarında pazar payının istikrara kavuşmasına yol açacağına inanıyoruz. Her iki pazar da sıkıntılı durumda, ancak yaşlanan altyapının ve BT iş yüklerindeki devam eden büyümenin her iki pazarda da döngüsel bir iyileşmeye yol açacağına ve bunun da hisse senetlerine fayda sağlayacağına inanıyoruz."

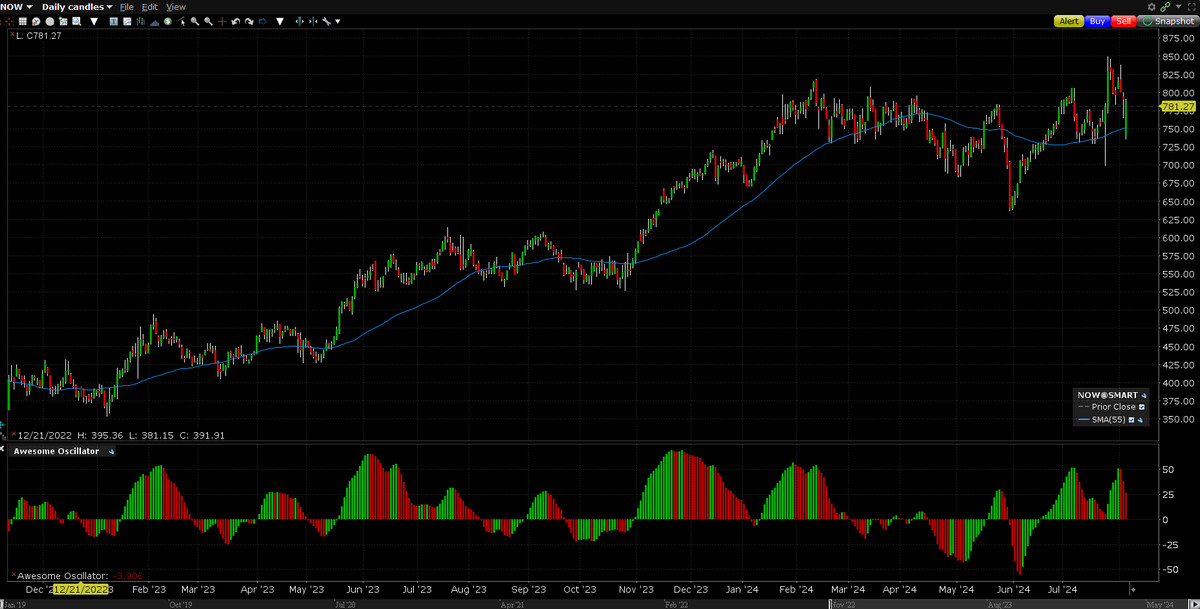

9. ServiceNow Inc (NYSE:ŞİMDİ)

Serbest fon yatırımcısı sayısı: 90

Bank of America'dan Savita Subramanian kısa süre önce son notunda büyük miktarlarda para harcayan büyük yapay zeka teknolojisi şirketlerine işaret ederek "Yapay zekanın abartıldığı günlerin sona erdiğini" söyledi. Analist, yapay zekanın "söyle bana"dan "göster"e geçtiğini ve bundan sonra yapay zekadan para kazanan şirketlerin bu yolda öncülük edeceğini söyledi. Analist, ServiceNow Inc'i (NYSE:NOW) yapay zekadan para kazanmaya başlamış şirketlerden biri olarak adlandırdı.

ServiceNow Inc (NYSE:NOW), şirketin yapay zeka potansiyelini vurgulayan güçlü ikinci çeyrek sonuçlarıyla piyasayı etkiledi. Morgan Stanley'den Keith Weiss, yapay zeka ivmesinin gerçek olduğunu ve büyüdüğünü söyleyerek hisse senedine ilişkin Aşırı Ağırlık notunu ve 900 dolarlık fiyat hedefini korudu. ServiceNow Inc (NYSE:NOW), üretken yapay zeka yeteneklerini içeren yeni Pro Plus sözleşmelerinden elde edilen yıllık gelir artışının önceki çeyreğe göre iki katına çıktığını söyledi. Şirket, her biri 1 milyon doların üzerinde değere sahip 11 yeni sözleşme imzaladı. Analistler, ServiceNow Inc.'in (NYSE:NOW) gücünün, şirketlerin Salesforce, Microsoft ve SAP dahil olmak üzere tüm araç ve yazılımları tek bir yerde entegre etmesini kolaylaştırması nedeniyle ŞİMDİ platformu olduğunu söylüyor. Şirketin portföyünde %98 güncelleme oranına sahip 168 dijital iş akışı çözümü yer alıyor.

SaaS şirketleri için zorlu bir ortamda ServiceNow Inc (NYSE:NOW) tüm yıl hedefini yükseltmeyi başardı. Şirket ayrıca faaliyet gelirini de 50 baz puan artırdı.

NOW hisseleri, tahmini 2025 kazancının 40 katı seviyesinde işlem görüyor; bu, ServiceNow Inc'in (NYSE:NOW) %20'den fazla gelir tahmini ve artan sayıda büyüme katalizörüyle karşılaştırıldığında yüksek değil.

Lakehouse Global Growth Fund, Nisan 2024 yatırımcı mektubunda ServiceNow, Inc. ile ilgili olarak şunları belirtti. (NYSE:ŞİMDİ):

"Amerikan yazılım geliştirme şirketi ServiceNow, Inc. (NYSE:NOW) sağlıklı kârlılıkla birlikte %20'nin üzerinde gelir artışı sağlayan uzun ve tutarlı geçmişini sürdürerek güçlü bir performans daha sergiledi. Abonelik gelirleri yıllık %25 artışla 2,5 milyar dolara, serbest nakit akışı ise yıllık %47 artışla 1,2 milyar dolara ulaştı. Şirketin temel işletme performansı da etkileyiciydi; kalan performans yükümlülükleri yıldan yıla %26 artarak 17,7 milyar dolara (yani yaklaşık 2023 gelirinin 2 katı) ulaştı ve yenileme oranları %98'de sabit kaldı. Etkililik, ABD federal hükümetinde kayda değer bir güçle, segmentler, ürünler ve bölgeler arasında eşit olarak dağıtıldı. Şirket şu anda 1 milyon doların üzerinde yıllık sözleşme değeri (ACV) üreten 1.933 müşteriye sahiptir; bu, birden fazla çözümün dahil olduğu ve şirketin platform modelinin müşterilerde giderek daha fazla yankı uyandırdığı anlamına geldiğinden görmek harika. Bizim görüşümüze göre ServiceNow, dünyadaki en yüksek kaliteli yazılım işlerinden biridir; çünkü sürekli ölçek büyümesi, güvenilir serbest nakit akışı üretimi ve geniş adreslenebilir pazarın birleşimi onu cazip bir fırsat haline getirmektedir."

8. Adobe Inc (NASDAQ:ADBE)

Serbest fon yatırımcısı sayısı: 108

Bank of America'dan Savita Subramanian, bir notta yapay zekadan para kazanan teknoloji şirketlerinin artık yapay zeka döngüsüne "liderlik edeceğini", çünkü yapay zekanın "aldatıcı günlerinin" sona erdiğine inandığını söyledi. Analist, yapay zekadan para kazanan şirketlerden biri olarak Adobe Inc.'i (NASDAQ:ADBE) seçti.

Deutsche Bank ayrıca yakın zamanda Adobe Inc'i (NASDAQ:ADBE) Taze Para listesine ekledi ve yapay zeka katalizörlerinin etkisiyle hisse senedine ilişkin yükseliş yönünde yorumlarda bulundu.

Deutsche Bank, üretken yapay zeka ürünlerinin pazara girmesiyle şirketin yaratıcı bulut bölümünün büyümesinin beklendiğine inanıyor.

"Anlatı yapay zeka neslinin yararlanıcısı olarak Adobe Inc'e (NASDAQ:ADBE) geri dönerken, bunun birden fazla genişletmenin yanı sıra olumlu tahmin revizyonları için bir fırsat yarattığına inanıyoruz."

Firma hisse senedi fiyat hedefini 650 dolara yükseltti.

Mizuho analisti Gregg Moskowitz ayrıca yeni bir notta, piyasanın Adobe Inc.'in (NASDAQ:ADBE) yapay zekadan para kazanma "genişliğini" "küçümsediğini" söyledi.

Adobe hisseleri, şirketin ikinci çeyrekte güçlü sonuçlar açıklamasının ardından yükseldi ve şirketin düzenleme araçlarının üretken yapay zeka devriminin tehdidi altında olduğunu iddia eden şüpheci söylemlere son verildi. JPMorgan, ikinci çeyrek sonuçlarının ardından hisse senedini Nötr'den Fazla Ağırlık'a yükseltti ve fiyat hedefini 570 $'dan 580 $'a yükseltti.

Polen Küresel Büyüme Stratejisi 2024 2. Çeyrek yatırımcı mektubunda Adobe Inc. ile ilgili olarak şunları belirtti: (NASDAQ:ADBE) :

“Adobe Inc. ile ilgili olarak (NASDAQ:ADBE) bazı yönlerden pazarın yapay zeka kazananlarını ve kaybedenlerini sınıflandırmaya yönelik "önce vur, sonra soru sor" yaklaşımının mikrokozmosu olarak görüyoruz . Adobe, üretken yapay zekanın (GenAI) yaratıcı teklifler paketinde önemli bir olumsuzluk oluşturacağı algısı nedeniyle geçen yılın başlarında baskı altına girdi. Şirket kısa süre sonra, anlatıyı Adobe'nin faydalanıcı olarak değiştirdiği ve yakın vadede GenAI'dan para kazanmak için gerçek bir fırsat sunan GenAI teklifi Firefly'ı tanıttı. Bu yılın başlarında şirketin gelir artışında hafif bir yavaşlama bildirmesiyle bu söylem yeniden sorgulanmaya başlandı. Son çeyrekteki sonuçlar güçlüydü, çünkü şirket bir dizi önemli ölçüme ilişkin tüm yıl tahminini yükseltti ve beklentilerin üzerinde sonuçlar elde etti."

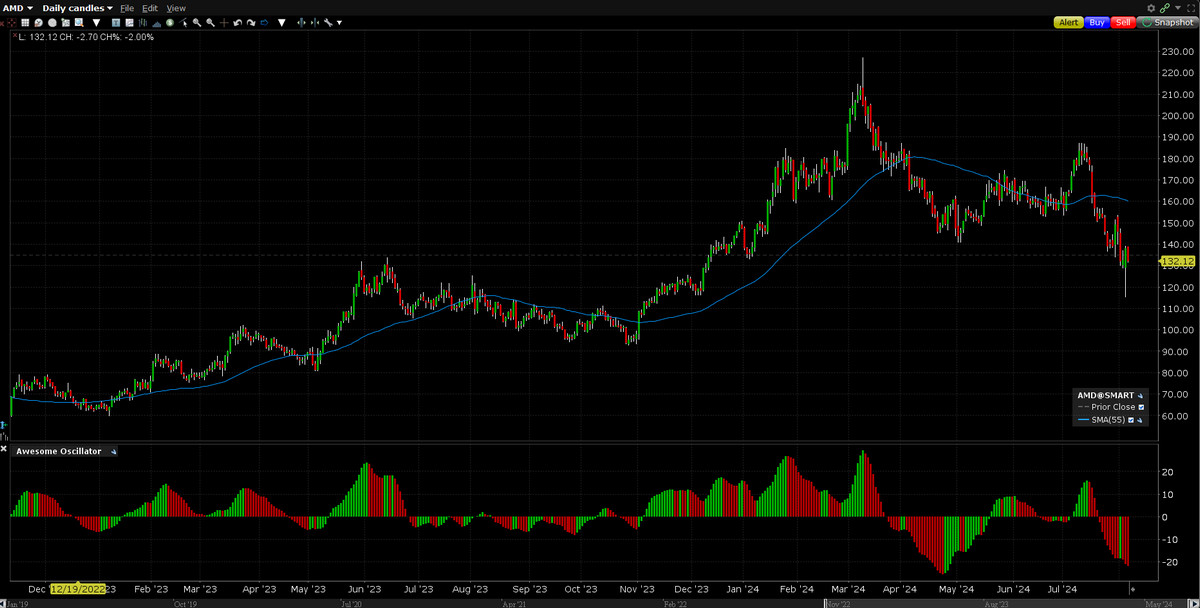

7. Advanced Micro Devices, Inc (NASDAQ:AMD)

Serbest fon yatırımcısı sayısı: 124

Advanced Micro Devices, Inc (NASDAQ:AMD), güçlü veri merkezi geliri sayesinde güçlü ikinci çeyrek sonuçlarıyla Wall Street'i etkiledi. Veri merkezi geliri bu dönemde yıllık bazda %49 arttı.

Peki Advanced Micro Devices, Inc (NASDAQ:AMD) önümüzdeki aylarda büyümeye devam edebilir mi? Analistler, AI ve HPC iş yükleri için Instinct™ MI300 serisi hızlandırıcıların piyasaya sürülmesinden umutlu. Yeni çip, Nvidia'nın H100 AI çipiyle rekabet ediyor. Advanced Micro Devices, Inc (NASDAQ:AMD) artık bu yılın dördüncü çeyreğinde MI325X, 2025'te MI350 ve 2026'da MI400 dahil olmak üzere yeni yapay zeka çiplerini yıllık olarak piyasaya sürmeyi planlıyor. Advanced Micro Devices, Inc (NASDAQ:AMD), MI350'nin Nvidia'nın Blackwell modeliyle rekabet edeceğini söyledi.

Advanced Micro Devices, Inc.'in (NASDAQ:AMD) veri merkezi işletmesi gelirini ikiye katladı ancak büyüme, kârın pahasına olmadı. Segmentin faaliyet geliri bir önceki yılın aynı dönemine göre %405 arttı. Ancak Advanced Micro Devices, Inc.'in (NASDAQ:AMD) veri merkezi işi NVDA'ya kıyasla hala çok küçük. NVDA'nın üç aylık geliri 22,6 milyar $ iken, yaklaşık 2,8 milyar $ gelir elde etti. Ancak Advanced Micro Devices, Inc.'in (NASDAQ:AMD) CPU ve GPU işi de gelişiyor. Ryzen CPU satışları yıllık bazda %49, önceki çeyreğe göre ise hafif artış gösterdi. Düşen PlayStation ve Xbox satışları nedeniyle oyun geliri %59 düşerken Advanced Micro Devices, Inc.'in (NASDAQ:AMD) Radeon 6000 grafik işlemcilerinin satışları geçen yıla göre arttı.

Advanced Micro Devices, Inc (NASDAQ:AMD) 3 yıllık ortalama F/K oranının %17 altında işlem görüyor. Şirketin EPS'sini uzun vadede %43 oranında artıracağı tahmin ediliyor, buna karşılık Nvidia'nınki %33. Üçüncü çeyrekte gelirin önceki çeyreğe göre %15 artması bekleniyor. Yeni çiplere dayalı büyüme tahminleri ve diğer şirketlerin yapay zeka harcamalarında beklenen artışların ortasında, Advanced Micro Devices, Inc.'in (NASDAQ:AMD) 38'lik vadeli F/K oranı, hisse senedinin mevcut seviyelerde değerinin altında kalmasına neden oluyor.

6. Apple Inc (NASDAQ:AAPL)

Serbest fon yatırımcısı sayısı: 150

Apple Inc (NASDAQ:AAPL), şirketin iPhone satışlarındaki düşüşlerin hizmet gelirleri ve Mac satışlarındaki büyümeyle fazlasıyla dengelendiği üç aylık iyi sonuçlar açıklamasının ardından ilgi odağı oldu. Wedbush'tan Dan Ives, hisse senedinin "üstün performans" notunu yineledi ve fiyat hedefini 275 dolardan 285 dolara yükseltti.

“Apple Inc (NASDAQ:AAPL) Intelligence, şirketin yeni AI özelliğinin lansmanını ve Apple Inc'in (NASDAQ:AAPL) ChatGPT ve tümünü beklediği OpenAI ortaklığının lansmanını geciktirmesi nedeniyle uygulamanın yeteneklerini önemli ölçüde artıracak geliştiricilerle dağıtıma zaten başladı. diğer özellikler yıl sonuna kadar iPhone ve diğer cihazlara entegre edilecek. Yapay zeka teknolojisinin Apple ekosistemine tanıtılmasının hem hizmet düzeyinde hem de iPhone/donanım cephesinde para kazanma fırsatları getireceğine ve hisse başına 30 ila 40 dolar ek katkı sağlayacağına inanıyoruz” dedi Ives.

Bank of America analisti Vamsi Mohan, Apple Inc'in (NASDAQ:AAPL) Aralık çeyreğinde ve gelecek yıl Apple Intelligence'ın desteğiyle büyümesi için daha fazla alan gördüğünü söyledi. Analist, Apple için Satın Alma notunu ve 256 dolarlık fiyat hedefini yineledi.

Apple Inc'in (NASDAQ:AAPL) tahminlerinin "çok yıllık iPhone yükseltme döngüsü, brüt kar marjındaki dalgalanmalar ve güçlü nakit akışları" nedeniyle daha yüksek revize edilebileceğini söyledi.

Morgan Stanley, Apple Inc'in (NASDAQ:AAPL) önümüzdeki iki yıl içinde 2021-2022 mali dönemine göre %6 artışla yaklaşık 500 milyon iPhone sevk etmesini bekliyor. Morgan Stanley, bu büyümenin iPhone'un ortalama satış fiyatını (ASP) yıllık %5 artırabileceğini, bunun da 2026 mali yılına kadar yaklaşık 485 milyar dolar gelire ve hisse başına 8,70 dolar kazanca yol açacağını ve konsensüs tahminlerini %7-9 oranında aşabileceğini söyledi.

Milyonlarca kullanıcının iPhone'larını yükseltmesinin üzerinden yıllar geçmesi nedeniyle Wall Street, yapay zeka destekli yeni bir iPhone yükseltme turu bekliyor. Wedbush geçtiğimiz günlerde 1,5 milyar iPhone'un 270 milyonunun 4+ yıldır güncellenmediğini belirtti

Apple Inc (NASDAQ:AAPL) da Siri'yi kendi dil modellerini kullanarak eğitiyor. Bu daha küçük modeller, çeşitli günlük görevleri yerine getirmek için cihazlarda çalışır ve Apple, cihaz üstü modelinin 3 milyar parametreye sahip olduğunu ortaya çıkarır. Daha karmaşık sorunlar için, büyük dil modeli Apple Inc'in (NASDAQ:AAPL) özel sunucularında çalışır, ancak boyutu açıklanmamıştır ve muhtemelen yaklaşık 1,8 trilyon parametreye sahip OpenAI'nin GPT-4'ü gibi mevcut büyük dil modellerinden daha küçüktür. .

Polen Focus Büyüme Stratejisi, 2024 2. Çeyrek yatırımcı mektubunda Apple Inc. ile ilgili şunları belirtti: (NASDAQ:AAPL) :

“Çeyrekteki en büyük muhalifler NVIDIA, Apple Inc. (NASDAQ:AAPL) ve Salesforce. İlk çeyrekte hisselerin düşmesine neden olan bazı endişelerin aksine Apple, ikinci çeyrekte yeniden lider olarak ortaya çıktı. Şirket, iPhone segmentinde beklenenden daha iyi sonuçlar bildirerek Çin'deki zayıflığa ilişkin endişeleri giderdi. Şirket ayrıca satış büyümesine geri dönüş öngördü ve ABD tarihindeki en büyüğü olan 110 milyar dolarlık hisse geri alım planını duyurdu. Dönemin ilerleyen dönemlerinde, Dünya Çapında Geliştiriciler Konferansı'nda Apple, iPhone yenileme döngüsüne ilişkin iyimserliği ateşleyen, uzun süredir beklenen yeni yapay zeka özelliklerini ve daha genel olarak Apple'ın ortaya çıkan yapay zeka ortamında oynayabileceği önemli rolü açıkladı. "Uzun yıllardır sahip olduğumuz Apple'ı, büyüme aşamasında, bir başka önemli gelir ve kazanç büyümesi dönemine hazır olup olmadığını belirlemek için yakından incelemeye devam ediyoruz."

5. Alphabet Inc Sınıf C (NASDAQ:GOOG)

Serbest fon yatırımcısı sayısı: 165

Wedbush analisti Scott DeWitt yeni bir notta, yatırımcılar aracın Google'ın arama işi üzerindeki potansiyel etkisini öğrendikçe OpenAI'nin SearchGPT'sinin muhtemelen Google için bir "çıkıntı" olarak kalacağını söyledi. Ancak analist, Google'ın arama işinin "çok korunduğunu" ve Alphabet Inc Class C'nin (NASDAQ:GOOG) arama becerisinin piyasa tarafından yeterince değerlendirilemediğini söyledi.

"Mevcut altyapının faydalarının yeterince değerlendirilmediğine ve göz ardı edildiğine inanıyoruz ve Alphabet Inc Class C'nin (NASDAQ:GOOG) kullanılabilirlik, para kazanma ve maliyet açısından üretken yapay zeka arama sonuçlarını optimize etme konusunda en iyi konumda olduğuna inanmaya devam ediyoruz."

Devitt, hisse senedinin "üstün performans" notunu ve 205 dolarlık fiyat hedefini yineledi.

Deepwater'dan Gene Munster, Alphabet Inc Class C'nin (NASDAQ:GOOG) "Yapay Zeka silahlanma yarışını" kazanacağına inanıyor. CNBC'ye konuşan analist, Google'ın arama işinin "sağlam olduğunu, endişelenecek bir şey olmadığını" söyledi. Munster'ın tezi, Google'ın Gemini'si de dahil olmak üzere birçok büyük dil modeli ve sohbet robotu üzerinde yaptığı derinlemesine testlere dayanıyor. Munster ayrıca diğer sohbet robotlarının henüz kullanıcılara Google aramalarının dışında kalma konusunda güçlü bir zorunluluk sunmadığına inanıyor.

Wedbush'tan Dan Ives, son notunda Alphabet Inc'i (NASDAQ:GOOG) yapay zeka patlamasından yararlanabilecek hisse senetlerinden biri olarak adlandırdı.

En son UBS raporuna göre, Alphabet Inc (NASDAQ:GOOG) yapay zeka değer zincirinin üç katmanına da (fayda, zeka ve uygulama) giriyor. Alphabet Inc (NASDAQ:GOOG), Tensör İşleme Birimleri (TPU'lar) ve Google Bulut Platformu ile yapay zeka destekli bir oynatıcıdır; Gemini ise onu önemli bir zeka oyuncusu haline getirir. UBS, uygulama düzeyinde Alphabet Inc'in (NASDAQ:GOOG) Duet AI asistanı ve reklamlarıyla avantajlı olduğuna inanıyor. UBS, tüm bu katalizörlerin Alphabet Inc'i (NASDAQ:GOOG) 2027 yılına kadar 1,2 trilyon dolar değerindeki yapay zeka fırsatlarından yararlanabilecek bir şirket olarak konumlandırdığını söyledi.

Bulls Alfabe A.Ş. (NASDAQ:GOOG), şirketin yapay zeka tabanlı ürünleri henüz piyasaya sürmeye başladığına inanıyor. Alfabe A.Ş. (NASDAQ:GOOG), ürünleri etrafında bir yapay zeka ekosistemi geliştirme konusunda gerçekten güçlü bir konumda. Örneğin demolar, Gemini uygulamasının insanların not alma, randevu planlama, yazma vb. günlük kişisel görevleri yerine getirmesine yardımcı olacağını gösterdi. Bu özellikler diğer Google uygulamalarıyla kolayca entegre edilebilir. Alphabet Inc. uygulaması (NASDAQ:GOOG), kullanıcıları 19,99 ABD doları tutarındaki Google One AI Premium planına kaydolmaya teşvik ediyor.

Conventum – Alluvium Global Fund, 2024 2. Çeyrek yatırımcı mektubunda Alphabet Inc. ile ilgili olarak şunları belirtti. (NASDAQ:GOOG) :

Alfabe A.Ş. (NASDAQ:GOOG), yani Google/YouTube %20,8 getiri sağladı. Yönetim iyi haberler (üç aylık güçlü sonuçlar, 2024 boyunca marj artışı beklentileri ve (hisse geri alımlarına ek olarak) ilk temettüler) bildirirken, hisse fiyatlarındaki artışın bu olumlu haberlerden olduğu kadar yapay zeka coşkusundan da kaynaklandığından şüpheleniyoruz. Bizim bakış açımıza göre rakamlar büyük ölçüde beklentilerle uyumluydu ve varsayımlarımızı veya tahminlerimizi değiştirmek için hiçbir nedenimiz yoktu. Alphabet'in şu anda bizim değerlememize göre daha yüksek bir primle işlem gördüğü açık, ancak bu değerlemenin ihtiyatlı doğası göz önüne alındığında, primin hala bir satışı haklı çıkaracak kadar büyük olmadığına inanıyoruz. Fonun %5,3’ünü temsil ediyor.”

4. NVIDIA Corp (NASDAQ:NVDA)

Serbest fon yatırımcısı sayısı: 186

NVIDIA Corp (NASDAQ:NVDA) hisseleri değerleme endişeleri nedeniyle düşüyor. Ancak Morgan Stanley hisseyi en iyi performans sergileyenler listesine yeniden ekledi. Analist Joseph Moore şunları söyledi:

“Talebin Hopper'dan Blackwell'e doğru hareket etmesi ve kısıtlamanın yeniden silikona doğru kayması nedeniyle görünürlük aslında artacak; H100 teslim süreleri kısa, ancak H200 teslim süreleri zaten uzun ve Blackwell'de bu sürelerin daha da uzun olması gerekiyor" dedi.

Ancak son zamanlardaki büyük teknoloji kazançları, NVIDIA Corp'un (NASDAQ:NVDA) gelecekteki büyüme gidişatına ilişkin bazı endişeleri artırdı. Şirketin Meta Platformları ve Alphabet'in de aralarında bulunduğu büyük müşterileri, yapay zeka çiplerini aşırı yüklediklerini ve aşırı kullandıklarını belirtti. NVIDIA Corp (NASDAQ:NVDA), 2023 verilerine göre yılda yaklaşık 2 milyon GPU satıyor. Talep azaldıkça ve rakipler üretimi artırdıkça şirket mevcut büyüme seyrini sürdüremeyecek.

Raymond James analisti Javed Mirza yakın zamanda bir raporda NVDA'nın hareketli ortalama yakınsama/ıraksama göstergesine dayanarak "mekanik bir satış sinyalini tetiklediğini" söyledi. Teknik analiz raporunda hisse senedinin 50 günlük hareketli ortalamasının altında işlem gördüğünü ve satış baskısının erken işaretlerini gösterdiğini söyledi. Mirza'ya göre bu, 1-3 aylık bir düzeltme aşamasının geldiğini gösteriyor. 50 günlük hareketli ortalamanın altında kalıcı bir kırılmanın 94,94'e düşüşe yol açabileceğini, bunun da mevcut seviyelere göre %16,9'luk bir düşüşe daha işaret edeceğini ekledi.

NVIDIA Corp'un (NASDAQ:NVDA) hızlı büyümesi ve hızla yükselen değerlemesi Wall Street'teki bazı insanlar arasında endişe yaratmaya başladı. New Street Research yakın zamanda hisse senedinin notunu Satın Al'dan Nötr'e düşürdü ve hisse senedi için fiyat hedefini 135 $ olarak belirledi.

New Street analisti Pierre Ferrague, "Bugün hisse senedinin notunu nötr seviyeye düşürüyoruz çünkü yükseliş ancak beklentilerin 2025'in ötesinde önemli ölçüde yükseleceği bir yükseliş senaryosunda mümkün olabilir ve henüz bu senaryonun gerçekleşeceğine dair güvenimiz yok" dedi.

NYU profesörü ve değerleme gurusu Aswath Damodoran da son birkaç aydır NVDA'ya şüpheyle yaklaştı ve defalarca hisse senedinin aşırı değerli göründüğünü söyledi. Mart ayında, NVDA'nın değerlemesi hakkındaki önceki tahminleri sorulduğunda (yanlış olduğu ortaya çıktı), profesör ya "neden bahsettiği hakkında hiçbir fikri olmadığını" ya da piyasanın anlamadığını söyledi.

Aswath Damodoran o dönemde Nvidia'nın yapay zeka hareketinin başında olmasına rağmen kâra giden yolun piyasanın önerdiği kadar kolay olmayacağını söylemişti.

Hasta Sermayesi Fırsat Eşitliği Stratejisi, 2024 2. Çeyreği yatırımcı mektubunda NVIDIA Corporation (NASDAQ:NVDA) ile ilgili olarak şunları belirtti:

“ NVIDIA Corporation (NASDAQ:NVDA) hem pazar hem de portföy liderliğini sürdürdü ve raporlama döneminde %36,7 artışla liderliğini sürdürdü. Nvidia, son zamanlarda yapay zeka (AI) modellerine yönelik doyumsuz talepten yararlanan grafik işleme birimlerinin (GPU'lar) geliştirilmesi ve satışında pazar lideridir. Şirket şu anda veri merkezi GPU pazar payının %92'sini elinde tutuyor ve geçen yıl gelir, kazanç ve serbest nakit akışını ("FCF") sırasıyla %126, %392 ve %610 gibi şaşırtıcı bir oranda artırdı. Rekabetin artmasını beklerken, NVDA'nın lider pazar payını korumaya devam edebileceğine inanıyoruz. Birçoğu gecikme süresinin azalmasından endişe duysa da, yalnızca %25 daha fazla maliyetle 2,5 kat daha iyi performans vaat eden B100'ün piyasaya sürülmesinin bu yılın ilerleyen dönemlerinde daha büyük kıtlıklara yol açacağına inanıyoruz. En son teknoloji, büyüyen inovasyon döngüsü ve güçlü nakit üretimiyle şirket, yapay zekanın (AI) daha fazla benimsenmesi için iyi bir konuma sahip."

3. Meta Platforms Inc (NASDAQ: META)

Serbest fon yatırımcısı sayısı: 246

Meta Platforms Inc (NASDAQ:META), en son üç aylık sonuçlarıyla önceki analist tahminlerini alt üst ederek, yaptığı devasa AI harcamalarının gelecekte daha fazla sonuç getireceğine dair işaretler verdi. Sonuçların ardından Citi, artan katılım ve para kazanmanın yanı sıra marj genişlemesi nedeniyle Meta Platforms Inc (NASDAQ:META) hisselerinin "sürekli olarak olumlu" kaldığını söyledi. Firma, META için fiyat hedefini 550 dolardan 580 dolara çıkardı.

JPMorgan, yapay zekanın Meta Platforms Inc'e (NASDAQ:META) üç düzeyde fayda sağladığını gördüğünü söyledi: temel Uygulama Ailesi (FoA) iyileştirmeleri, yeni yetenekler ve deneyimler ve Metaverse'nin ölçeklendirilmesi. Ayrıca META fiyat hedefini 480 dolardan 610 dolara çıkardı.

Morgan Stanley ayrıca Meta Platforms Inc'in (NASDAQ:META) yapay zeka kullanarak öneri sistemlerini ve kalitesini nasıl iyileştirdiğini de beğendi.

Piyasa, Meta Platforms Inc'in (NASDAQ:META) devasa yapay zeka harcamalarını benimseme konusunda isteksizdi. Meta yapay zeka harcamalarıyla neyi başarmak istiyor? Şirket, kullanıcı deneyimini geliştirmek, etkileşimi artırmak ve günlük 3,2 milyar aktif kullanıcısından daha iyi para kazanmak amacıyla etkileşimi ve Llama 3 gibi dil modellerini geliştirmek için yapay zekayı kullanmak istiyor.

Peki Meta Platforms Inc (NASDAQ:META) bu yüksek maliyetleri karşılayabilecek mi? Şirketin serbest nakit akışı marjı yaklaşık %30'dur ve bu yıl 50 milyar dolarlık serbest nakit akışı bildirme yolunda ilerlemektedir. Bu hedefe dayanarak hisse senedi bu yılki serbest nakit akışının yaklaşık 26 katı seviyesinde işlem görüyor. Mevcut gidişat göz önüne alındığında, Meta Platforms Inc (NASDAQ:META) gelecek yıla kadar 58 milyar dolarlık serbest nakit akışı bildirebilir, bu da hisse senedinin gelecek yılın serbest nakit akışının 21 katı seviyesinde işlem gördüğü anlamına geliyor. 35 milyar dolarlık net nakit, güçlü bir kullanıcı tabanı ve yapay zeka sektörünün tüketici tarafında önemli bir konuma sahip olan Meta Platforms Inc (NASDAQ:META), uzun vadeli sağlam bir yatırım olabilir.

Polen Focus Büyüme Stratejisi, 2024 2. Çeyrek yatırımcı mektubunda Meta Platforms, Inc. ile ilgili olarak şunları belirtti: (NASDAQ:META) :

"İkinci çeyrekte portföy performansına göreceli olarak en büyük katkıyı sahip olmadığımız isimler sağladı: Home Depot, Meta Platforms, Inc. (NASDAQ:META) ve AbbVie. Meta Platformları bu dönemde güçlü sonuçlar elde etti ve gelir artışı ilk çeyrekte hızlandı. Ancak bundan sonra Meta için gelir karşılaştırmaları daha da zorlaşacak ve 2. çeyrek gelir tahmini piyasa beklentilerinin altında geldi. Şirketin ana faaliyet alanındaki maliyetleri düşürdüğü "performans yılı"nın ardından, yönetim artık GenAI ve metaverse'de yenilenen harcama artışına işaret ederek gelecekteki kazançlarla ilgili endişeleri artırıyor. Metaverse'nin maliyetlerinin yıllık 20 milyar doların üzerinde olduğunu tahmin ediyoruz ve öngörülebilir ufukta beklenen getiri çok az veya hiç yok."

2. Microsoft Şirketi (NASDAQ:MSFT)

Serbest fon yatırımcısı sayısı: 293

Microsoft Corp'un (NASDAQ:MSFT) hisseleri, en son üç aylık sonuçlarının şirketin bulut işindeki büyümenin beklentilerin altında olduğunu göstermesinin ardından yakın zamanda düştü. İçinde bulunduğumuz çeyrekte Microsoft Corp (NASDAQ:MSFT) gelirinin 63,8 milyar dolar ile 64,8 milyar dolar arasında olmasını beklerken, Microsoft Corp (NASDAQ:MSFT) Azure gelirinin %28 ve %29 oranında artması bekleniyor. % yıllıklandırılmış.

Peki ya yapay zeka? Microsoft belirli AI numaraları vermese de analistler, Copilot'un şirketin birçok segmentindeki büyümede halihazırda önemli bir rol oynadığına inanıyor. Microsoft Corp'un (NASDAQ:MSFT) ticari müşterilere yönelik Office satışları, muhtemelen Copilot Pro aboneliklerinin etkisiyle geçen yılki %10'luk büyümeden ciddi bir artışla 48 milyar dolara yükseldi. Bireysel Kullanıcılar için Office de büyüme kaydetti; satışlar, geçen yılın %2'lik büyümesine kıyasla %4 artışla 6,2 milyar dolara ulaştı; bu, Copilot entegrasyonundan kaynaklanan büyümenin hızlandığını gösteriyor. Dynamics ERP ve CRM yazılımının satışları, geçen yılın %16'lık büyümesine göre %19 artışla 6,3 milyar dolara ulaştı. Bu büyüme muhtemelen müşterilerin Copilot'u müşteri hizmetleri için otomatik sohbet robotları ve önemli maliyet tasarrufları sağlayan Dynamics İletişim Merkezi platformuna entegre etmek için Dynamics'e geçiş yapmasından kaynaklanıyor. Yapay zeka özellikleri sayesinde daha fazla kullanıcının Google Arama'dan arama motoruna geçmesiyle Bing satışları yıldan yıla %3 arttı.

Microsoft Corp'un (NASDAQ:MSFT) giderlerinin yüksek kalması beklenirken, yatırımları çalışıyor ve uzun vadede meyvelerini verecek. Hisse senedi geçtiğimiz ay yaklaşık %11 oranında düşüş yaşadı. Gelecek mali yılın kazancının 26 katı ticaret yapıyorlar. MSFT, uzun vadeli yatırımcılar için cazip bir dip alımı olabilir.

Polen Focus Büyüme Stratejisi, 2024 2. Çeyrek yatırımcı mektubunda Microsoft Corporation (NASDAQ:MSFT) ile ilgili olarak şunları belirtti:

“En çok katkıda bulunanlar Alphabet, Microsoft Corporation (NASDAQ:MSFT) ve Amazon'du. Microsoft, çeyreğin diğer en büyük katkı sağlayıcısı oldu ve şirketin ister ofis paketi ister Azure bulut işi aracılığıyla GenAI'dan para kazanma fırsatına sahip olduğu tüm yolların giderek daha iyi anlaşıldığının sinyalini verdi. İkinci durumda, son çeyrekte Azure'un gelir artışına %7 oranında katkıda bulundu. Microsoft'un, çok büyük ölçekte bile öngörülebilir gelecekte sürdürülebilir büyüme için konumlandırdığı birçok uzun vadeli arka rüzgârla son derece kârlı bir iş olmaya devam ettiğine inanıyoruz."

1. Amazon.com Inc (NASDAQ:AMZN)

Serbest fon yatırımcısı sayısı: 302

Amazon.com Inc (NASDAQ:AMZN) hisseleri, yatırımcıların şirketin AWS büyümesine rağmen beklentileri karşılayan gelir ve zayıf rehberlik gösteren son üç aylık raporuna ağırlık vermesinin ardından düştü.

AWS gelir artışı, şirket içi altyapıdan bulut çözümlerine geçiş ve yapay zeka yeteneklerine yönelik artan talebin etkisiyle ilk çeyrekte %17,2'den ikinci çeyrekte %18,8'e yükseldi. Amazon.com Inc.'in (NASDAQ:AMZN) reklamcılık segmenti gelirini yıllık bazda 2 milyar dolardan fazla artırarak Prime Video tekliflerindeki önemli video reklam potansiyelini ve fırsatlarını öne çıkardı.

Diğer teknoloji şirketlerinde olduğu gibi, yüksek sermaye maliyetlerine ilişkin endişeler yatırımcıları kenarda tutuyor. Amazon.com Inc.'in (NASDAQ:AMZN) harcamalarının, Project Kuiper geniş bant projesi ve yapay zekanın yükselişi sayesinde artması bekleniyor. Yatırımcılar hala yapay zekanın para kazandırıp kazandırmayacağını ve yakın gelecekte yatırım getirisi elde edip etmeyeceğini bulmaya çalışıyor. Amazon.com Inc (NASDAQ:AMZN) da tüketici harcamalarında, özellikle de elektronik ve bilgisayar gibi pahalı ürünlerde bir yavaşlamayla karşı karşıya.

Amazon.com Inc (NASDAQ:AMZN) üçüncü çeyrek için %11 gelir artışı öngörüyor. Hisse senedi, Wall Street'in 2025 mali yılı kazanç tahminlerinin 35 katı seviyesinde işlem görüyor. Bu, hisse senedinin oldukça fiyatlandırıldığını ve güçlü büyüme arayan yatırımcıların başka yerlere bakmak isteyebileceğini gösteriyor.

Diamond Hill Select Stratejisi, 2024 2. Çeyreği yatırımcı mektubunda Amazon.com, Inc. ile ilgili olarak şunları belirtti: (NASDAQ:AMZN) :

“İkinci çeyrekte en çok bireysel katkı sağlayanlarımız arasında Amazon.com, Inc. yer aldı. (NASDAQ:AMZN), Texas Instruments ve Mr. Cooper Grubu. Çevrimiçi perakendeci ve bulut altyapı şirketi Amazon, özellikle Amazon Web Hizmetleri (AWS) işinde güçlü kârlılıktan yararlanıyor. Amazon müşterilerinin üretken yapay zeka projelerine yatırımı artmaya devam ederken, AWS talebine ilişkin artan iyimserlik de hisse senedini destekledi."

Amazon.com Inc.'in (NASDAQ:AMZN) potansiyelinin farkında olsak da, yakından izlenen yapay zeka hisselerinin üstün getiriler sağlama ve bunu daha kısa bir zaman diliminde gerçekleştirme konusunda en iyi beklentilere sahip olduğuna inanıyoruz. AMZN'den daha fazla gelecek vaat eden ancak kazancının 5 katından daha düşük bir fiyatla işlem gören bir AI hisse senedi arıyorsanız, en ucuz AI hisse senetleri hakkındaki raporumuza göz atın.